- En

- Fr

- عربي

لبنان بين الأمس واليوم رؤية إقتصادية لمشكلة متفاقمة

تحاول هذه الدراسة تسليط الأضواء على العوامل الكامنة وراء تفاقم الأزمة الاقتصادية العامة في لبنان, بما فيها أزمة الدَين العامة, وذلك من منطلق ماكرو اقتصادي, ومن منهجية علم الاقتصاد السياسي الذي يبحث في الانتاج, التوزيع, وإعادة التوزيع على صعيد الوطن بكامله. وفي محاولتنا لبلورة تأكيد حصول إشكالية أساسية مرتبطة بطبيعة النظام الإقتصادي السائد, غير المنفصل أساساً عن سيرورته وتواصله حتى أيامنا الحالية, والهادف أبداً, تحت شعار الليبرالية ومن ثم النيوليبرالية الاقتصادية, إلى إيجاد حلول إقتصادية واجتماعية انطلاقاً من ضرورة عدم تدخّل الدولة في الحياة الاقتصادية إلاَّ في الحدّ الأدنى. وإذا كانت ظروف الحرب اللبنانية اقتضت هذا التدخّل لتأمين مستلزمات الصمود, وخاصة مع تراجع الدخل القومي وتراجع تحصيل الإيرادات العامة, فقد اضطرّت الحكومات المتعاقبة, في السنوات الأخيرة, إلى التمسّك بثلاثة أهداف أساسية, هي تباعاً: سياسة التثبيت النقدي (لغاية العام 1996), النموّ الإقتصادي وضبط العجز المالي في الموازنة. إنّ محاولة إبقاء معدّل النموّ في الدين العام دون معدّل نمو الناتج, أصبح حلماً يراود مخيّلة القيّمين على الشأن العام, بعد العام 1993, بل اصطدمت أهداف السياسة النقدية بعضها بالبعض الآخر حتى كثر الحديث عن ظاهرة كرة الثلج وضرورة تذويب شيئاً منها وإيجاد الحلول اللازمة لمعالجة مكامن الخلل, بما في ذلك تأكيد أهمية الخصخصة في بعض القطاعات والمرافق الاقتصادية الهامة.

لقد قسّمنا البحث إلى قسمين أساسيين حاولنا من خلالهما تأكيد جملة من المقولات الاقتصادية الهامة, حيث نرى النتيجة الحتمية لما تمّ تبنّيه من سياسات اقتصادية للفترة الممتدة منذ بداية القرن الحالي وصولاً إلى أيامنا الأخيرة, والممثّلة بـتراجع الأوضاع الاقتصادية ـ الاجتماعية, بل وانهيارها الكامل, وما يعنيه هذا القول من وقوع شرائح واسعة من الشعب اللبناني ضحية “الرأسمالية المتوحشة”

قبل الحرب العالمية الأولى, كان لبنان خاضعاً للدولة العثمانية ولنظامها النقدي, المرتكز, منذ العام 1888, على أساس قاعدة الذهب إلى جانب نظام المعدنين. وكانت الليرة التركية الذهبية تساوي 4.4 دولارات ذهب وتزن 7.216غرامات بنقاوة 0.965 من الذهب. إلى جانب القطع الذهبية, وُضعت قطع فضية أساسية ورئيسية مساعدة ونقود ورقية يصدرها البنك العثماني (شركة فرنسية انكليزية تأسست عام1862) قابلة للتحويل إلى ذهب ومغطاة بنسبة 200 بالمئة ولكن تداولها كان ضعيفاً. وخلال الحرب, اعتمدت تركيا نظام النقود الورقية الإلزامية التي لم تتمكّن القوانين الإلزامية من جعلها وسيلة للتبادل, إذ بقيت النقود المعدنية متداولة في السوق.([1])

ولقد مرّ لبنان في تطوّره الإقتصادي بالمراحل الثلاث الرئيسية الآتية:

I ـ المرحلة الأولى تمتد حتى أواخر الأربعينات وتتسم بحسم السيطرة الرأسمالية التابعة على التشكيلة الإقتصادية الإجتماعية اللبنانية, وبخاصة على أنماط الإنتاج السابقة على الرأسمالية فيها. وإذا كان صحيحاً أنّ العلاقات السابقة على الرأسمالية ظلّت قائمة, وبقوة أحياناً, في البنية الإجتماعية التابعة وتعايشت خلال حقبة طويلة مع العلاقات الرأسمالية التابعة للدول الغربية, إلاّ ان هذا التعايش كان محكوماً بالرضوخ والخضوع لهذه الأخيرة (العلاقات الرأسمالية) التي كانت تمارس السيطرة في البنية الإجتماعية على أنماط الإنتاج السابقة, في إطار العلاقة التبعية البنيوية للرأسمالية. وهذا التعايش الذي هو شكل تاريخي محدّد من نمط الإنتاج الرأسمالي ذاته يشكّل سمة أساسية من سمات آلية النمو الرأسمالي في البنية الإجتماعية التابعة سواء في لبنان أو في الدول النامية الأخرى, ومنها الدول العربية(حيث وزن العلاقات السابقة أقوى وأهم). ولقد عرفت الليرة اللبنانية منذ نشأتها الأولى عام 1920 مراحل عديدة من التطوّر التي أثّرت على قيمتها الداخلية والخارجية, وذلك بعد وقف تداول النقود العثمانية. فبين الأعوام 1920 - 1948 كان هناك ارتباط لـ “الليرة اللبنانية ـ السورية” بالفرنك الفرنسي بنسبة ليرة واحدة قابلة للتحويل إلى 20 فرنكاً فرنسياً عند الطلب, بموجب شيك قابل للدفع دون أية تكاليف في “شبابيك” كلّ من باريس ومرسيليا. وقد عانت الليرة في تلك الفترة من تدهور قيمة الفرنك الفرنسي ومن عدم تقيّد السلطات المنتدبة آنذاك بتطبيق الاتفاقيات النقدية عام 1924, 1937 وعام 1944 إلى أن تمّ في شباط 1948 الاتفاق المباشر اللبناني ـ الفرنسي حول موضوع النقد والذي كان من نتائجه فصل النقدين السوري واللبناني والذي شكّل الخطوة الأولى في عملية الانفصال الاقتصادي والجمركي الذي حصل في شهر آذار من العام 1950. وكان صدر في 24 أيار 1949 قانون النقد اللبناني الذي حُدّد بموجبه سعر صرف الليرة اللبنانية بـ 0.405512غرام من الذهب الصافي, مع التأكيد على حرص الدولة اللبنانية على تخفيف ارتباط الليرة بالفرنك الفرنسي وتغطية الليرة بكميات إضافية من الذهب الذي اشترته لهذه الغاية, والذي شكّل نسبة عالية من التغطية وصلت إلى حوالى 94% , الأمر الذي جعل النقد اللبناني من أقوى العملات المضمونة بالمعدن الأصفر. وهذه النسبة التبادلية تبيِّن لنا أنّ لبنان كان ثبّت منذ 27 آب 1945 سعر تبديل الليرة على الدولار الأميركي بنسبة 2.19148ليرة لكل دولار أميركي, وهي النسبة الرسمية المسجلة في صندوق النقد الدولي([2]). من هنا كان اتباع النظام الحر أو العائم الذي يحدّد سعر الليرة اللبنانية بموجب قانون العرض والطلب. ثم كان قانون النقد والتسليف لعام 1963 الذي تخلّى عن المعادلة السابقة ونصّ على تحديد قيمة الليرة بالذهب بموجب قانون لاحق. وأعطيت الحكومة صلاحيات تحديد سعر انتقالي جديد لليرة اللبنانية في المرسوم رقم 6105 الصادر في 5/1/1973, وتالياً إتّبع مصرف لبنان النظام العائم لتحديد سعر صرف الليرة اللبنانية الذي يترك فيه للسوق تحديد القيمة الخارجية متمسكاً بالنظام العائم لصرف الليرة نظراً لقناعته بعدم جدوى التدخّل في سوق بيروت المفتوحة على الأسواق الدولية كافة([3]), وكما استفاد لبنان لاحقاً من جملة من الإجراءات الأخرى الهادفة لتحرير المبادلات التجارية والتبادل الحر, نراه أيضاً يستفيد من إقرار السرية المصرفية (1956) و تشريع ؤالحسابات المشتركة (1961), وتحرير فوائد حسابات التوفير من الضرائب (1966), وإيجاد ضمان الودائع (1968) والمناطق البنكية الحرة (1977) ليكون لبنان بهذا قد حضّر نفسه ليصبح أحد أهم المراكز المالية في المنطقة العربية, مستفيداً من التحوّلات السياسية والاقتصادية العميقة التي طاولت بعض الدول, في كلّ من فلسطين ومصر والعراق وسوريا, مع بروز التيار الناصري ووصول حزب البعث إلى السلطة, وما عنى هذا من رفع شعارات سياسية مناهضة للرأسمالية العالمية وتبنّي الفكر الاشتراكي نهجاً وعقيدة, الأمر الذي ساهم في هروب قسم كبير من الرساميل العربية وهجرة قسم من رجال الأعمال وكبار الموظفين الميسورين([4]).

في هذه الأجواء كان لا بدّ من التمسّك بكلّ ما من شأنه تحويل أكثر السلبيات السياسية في المنطقة إلى إيجابيات اقتصادية ترتد بحبوحة وازدهاراً اقتصادياً وعمرانياً, لقي ترجمته بتعبير “الأعجوبة اللبنانية” وبدأ من سقوط فلسطين عام 1948 وانتقال النشاط الاقتصادي والتجاري إلى بيروت وتوسيع نشاط المرفأ وكلّ ما يرتبط بالزراعة والبناء بسبب رخص اليد العاملة من السوريين والفلسطينيين, إضافة إلى الدور الذي لعبته الرساميل العربية المهاجرة من بقية الدول العربية, الموظّفة أساساً في القطاع المصرفي والصناعي والتجاري الخدماتي. ولقد عرف لبنان المعاصر أفكاراً اقتصادية تمحورت حول اتجاهين أساسيين, وهما تباعاً الفكر الاقتصادي الليبرالي (أعداء تدخّل الدولة في الحياة الاقتصادية) والفكر الاقتصادي النيوليبرالي (الاتجاه التوفيقي للمبدأ “دعه يعمل, دعه يمرّ”) أو الليبرالي الجديد. فتحت شعار الحرية الاقتصادية, عمم بعض المنظّرين رؤيتهم عن ضرر تدخّل الدولة في الحياة الاقتصادية ومنع كلّ أشكال الدعم الحكومي للاقتصاد اللبناني انطلاقاً من “خصوصيات” الوضع اللبناني من الناحية الجغرافية والاقتصادية. ولقد عبّر عن هذا الاتجاه بشكل أساسي المفكّر اللبناني ميشال شيحا, الذي اقترح سياسة اقتصادية موجّهة لتطوير قطاع الخدمات ودعم البورجوازية اللبنانية الناشئة التي يمثلها خير تمثيل. من هنا كان تمسكه الكبير بالحرية الاقتصادية الكاملة والامتناع عن كلّ تدابير الحماية الاقتصادية وخلق كلّ الظروف الملائمة والتسهيلات لقدوم الرساميل الأجنبية لأنّ واجب الدولة يتلخّص بتشجيع المبادرة الخاصة بكل الوسائل. هذا الأسلوب من الإدارة أكثر إنسانية ومرونة, وهو يعتبر بالنسبة للبنان مسألة حياة أو موت([5]). في مكان آخر يكتب شيحا ما مفاده أنّ لبنان يعيش من الحرية. الحرية بالنسبة لهذا البلد كالهواء الذي يتنشقه... ففي العشرة آلاف كلم2 التي تشكّل البُعد الجغرافي للبنانيين ليس هناك إلاّ مكان محدود للحواجز والقيود([6]).

II ـ المرحلة الثانية تمتدّ حتى أواسط الستينات, وبالتحديد حتى أزمة بنك انترا عام 1966, وهي مرحلة توطّد الإنطلاقة المصرفية وانتعاشها الكبير, وقد تعاقبت فيها فترة الإزدهار النسبي مع فترة تجمع عوامل الأزمة. ولم يكن عصر “الخدمات الذهبية” عصر ازدهار النشاطات التجارية فحسب, بل كان أيضاً عصر الإنطلاقة المصرفية, حيث نلاحظ ان ثمة تلازماً ما بين نمو وهيمنة التجارة وبخاصة الإستيراد والتصدير وبين نمو المصارف. التي ظلّت خاضعة, خضوع التجارة ذاتها, وبأشكال مختلفة لرأس المال الأجنبي([7]).

و في ظل الهيمنة الأجنبية, اقترنت الأمور بعملية فرز واضحة داخل البورجوازية ذاتها أدّت إلى تكوّن وبروز فئة مهيمنة تجارية ـ مصرفية تسيطر على مواقع أساسية مقرّرة في الإقتصاد اللبناني, وتتركّز في أيديها أموال ضخمة نسبياً. ويشكّل مسار تكوُّن بنك “انترا”. وتطوره أفضل تعبير عن هذه الطموحات إذ استطاع هذا البنك اللبناني أن يلعب دوراً مهمّاً ليس فقط على الصعيد المحلي, بل تعدى حدوده القصوى وبدأ يوظّف نجاحه في الإشراف والسيطرة على شركات لبنانية كبيرة تتمتع بمواقع احتكارية كانت حتى ماضٍ قريب مملوكة بكاملها من قِبَل رأس المال الأجنبي, كمرفأ بيروت, راديو أوريون, شركة طيران الشرق الأوسط (MEA)... ولقد توصّل هذا البنك إلى شراء شركة “أحواض” لبناء السفن في فرنسا, كما انه تدخّل في إحدى المرات لتأمين قرض كبير لمصر, أيام عبد الناصر, في وقت كان رأس المال الأميركي يحكم الحصار على الإقتصاد المصري([8]). ولقد اعتبر هذا التوسّع بمثابة خروج على “قواعد اللعبة” من زاوية نظر رأس المال الأميركي خاصة, وذلك بسبب تطلعاته إلى الخارج ومبادراته التي تتعدى الدور المحدّد للقطاع المصرفي اللبناني. ويُقصد بهذا تمويل المستوردات إلى لبنان والدول العربية وضخّ العائدات النفطية إلى الأسواق المالية الغربية. ومن هذا المنظار لا يمكن تفسير انهيار بنك انترا وأزمة السيولة النقدية (تشرين الأوّل 1966) بأنه عائد إلى عوامل بنكية فنية, بل انه “كان موجّهاً ضد نهج انترا, وما قد ينجم عن ذلك من تحسين في شروط العلاقة التبعية ومن مزيد من الإستقلال النسبي لرأس المال اللبناني والعربي حيال سياسات الدول الراسمالية”.

فلو عدنا إلى البدايات الأولى للقرن التاسع عشر مع إتجاه العلاقات الإقطاعية في جبل لبنان نحو التفكّك, لرأينا انه بدأت تنشأ في صورة تدريجية معالم سوق داخلية واقليمية, محكومة بتقسيم العمل وبتخصص متزايد في الإنتاج الحرفي والبضاعي, الأمر الذي شكّل أساساً لبروز النواة الجنينية لطبقة بورجوازية تجارية داخلية. وكان ممكناً لهذه العملية أن تتواصل وفق أوالية النمو الرأسمال وقوانينه, وأن تفضي إلى نشوء حلقة صناعية عضوية في دورة رأس المال, كما حصل في البلدان الرأسمالية الصناعية, لولا انها ارتطمت بالعلاقة الرأسمالية, في أواسط القرن الماضي, مما أدى إلى قطع هذه العملية وإلى ربط النمو الرأسمـالي في لبنان بمستلزمات التراكم في الدول الرأسمالية ذاتها, وبخاصة فرنسا, في إطار من التبعية البنيوية. ونتيجة لذلك تمّ إخضاع لبنان للتقسيم الأمبريالي للعمل, وتحدّد موقعه كوسيط تجاري ثم كوسيط خدمات عموماً بين الرأسمالية (وخاصة فرنسا) من جهة, وبين الداخل العربي, من جهة ثانية.

ومع تخصص لبنان في إنتاج وتصدير الحرير, كان رأس المال الفرنسي يغرق الأسواق اللبنانية والداخل العربي بمنتجاته من السلع الاستهلاكية المصنّعة, مستندا إلى شبكة من السماسرة والوسطاء المحليين من ممثلي الوكالات التجارية الفرنسية والأجنبية الأخرى. ونتيجة لذلك انخفضت نسبة تغطية المستوردات اللبنانية من الصادرات من 65% في أواسط القرن الماضي إلى ما دون50% عشية الحرب العالمية الأولى, بالرغم من الإرتفاع الكبير الذي طرأ على الصادرات اللبنانية؛ ولقد شكّل عجز الميزان التجاري اللبناني منذ ذلك التاريخ, وبسبب البنية الإقتصادية الوحيدة الجانب, سمة ملازمة للنمو الرأسمالي التابع.

وكان ممكناً لخضوع لبنان للتقسيم الرأسمالي للعمل واضطلاعه بدور الوساطة التجارية ـ الخدماتية عموماً, أن يأخذ مداه هذا لو لم يقترن بعاملين أساسيين اثنين هما:

1 ـ دخول المصارف الأجنبية من الباب الواسع إلى لبنان.

2 ـ قيام رأس المال الأجنبي بتنفيذ مشاريع البنية التحتية وإستثمارها كجزء من تنفيذ سياسته العامة في لبنان والمنطقة, ومن بين هذه المصارف ـ الكريدي ليونيه (فرنسي عام 1875), البنك الألماني ـ الفلسطيني (1889) وأنكلو بالستينيان كومباني (1902).

إلاّ ان خضوع لبنان للتقسيم الرأسمالي للعمل لم يقض على جميع مظاهر النمو الصناعي في لبنان وذلك لغاية العشرينات من هذا القرن. أما في فترة الانتداب الفرنسي فان التبعية لم تعد اقتصادية فقط, بل أصبحت إضافة إلى ذلك تبعية سياسية كاملة. وقد ازداد وزن التجارة والخدمات وتدفّقت تبعاً لذلك المصارف الفرنسية إلى لبنان, خصوصاً بعد إنشاء بنك سوريا ولبنان 1919, بحيث أصبحت لائحة المصارف العاملة في لبنان, في هذه الفترة 1918 - 1924 تقتصر على المصارف الفرنسية, مع إستثناءين اثنين هما بنك مصر ولبنان1929, وبنك دي روما 1936. وأعطي بنك سوريا ولبنان من قِبَل سلطات الإنتداب صلاحية التصرّف بكلّ ما له علاقة بالقضايا النقدية ـ المالية, ورُبطت العملة اللبنانية بالفرنك الفرنسي مما أدى إلى انخفاض قوتها الشرائية بنسبة90% بين الأعوام 1920 - 1945, نظراً إلى إنخفاض الفرنك بالنسبة ذاتها في هذه الفترة([9]).

إنّ النمو الرأسمالي التابع الذي اقترن بنشوء وتطوّر البورجوازية التجارية الوسيطة جنباً إلى جنب مع أنواع من العمل المأجور في الزراعة والصناعة والحرف, قد أدّى إلى ظهور واحتلال واجهة النشاط الإقتصادي من قِبَل مجموعة من العائلات اللبنانية, كانت تنشط في عمليات الإستيراد والتصدير. هذه البورجوازية اللبنانية ـ الشريك الصغير ـ سرعان ما أفرغت الإستقلال السياسي من مستلزماته ومهّدت السبيل منذ أواخر الأربعينات في اتجاه تعميق التبعية الكاملة الاقتصادية والسياسية للرأسمالية, مع كلّ ما يترتب على ذلك من نتائج اقتصادية وسياسية واجتماعية بالغة الأهمية على صعيد تحديد الموقع الذي سيكون للبنان في المنطقة والعلاقة التي ستربطه بها.

إنّ الخدمات الرئيسية التي نشطت في لبنان قبل الحرب العالمية الثانية كانت التجارة والإصطياف والخدمات التعليمية. وهذه في جملتها كانت أقلّ شأناً من نشاطات القطاعات المنتجة للسلع. فالتحوّل من اقتصاد كانت القطاعات السلعية فيه تنتج ما يزيد بوضوح عن نصف الدخل الوطني عشية الحرب العالمية الثانية, إلى إقتصاد تنتج قطاعات الخدمات فيه نحو 3/2 من الدخل الوطني تمّ خلال ثلاثة عقود من الزمن. وهذا يعود إلى سببين رئيسيين([10]):

أوّلاً : نموّ قطاعات الخدمات القائمة بمعدل يفوق بكثير معدل نموّ القطاعات المنتجة للسلع.

ثانياً: بروز قطاعات خدمات جديدة كالسياحة, والمصارف, والمنتجعات, والمستشفيات الخ...

ومن دون الغوص في تفاصيل هذه الأسباب يجب ذكر النقاط البارزة في عملية التحوّل في بنية الإقتصاد اللبناني, وأهمها الحرب العالمية الثانية ونفقات جيوش الحلفاء في لبنان, ثم نكبة فلسطين عام 1948 واضطلاع لبنان بالكثير مما كانت تنتجه فلسطين من خدمات للمنطقة, ثم الانفصال الجمركي عن سوريا عام1950 وما ولّده ذلك من توجّه لبناني نحو أسواق جديدة, فكان أن “استخرج هذا الإقتصاد بالتالي كسباً من النكسة وقوة من الضعف”([11]), يضاف إلى ذلك تحوّل قسم كبير من عائدات النفط نحو لبنان بحثاً عن مجالات توظيف آمنة نسبياً. وقد يكون أهمّ هذه العوامل هي التحوّلات السياسية والإجتماعية التي جرت في المنطقة على امتداد الخمسينات والتي تمخّض عنها هروب رؤوس الأموال العربية ذاك أن “المتعاملين الرئيسيين مع المصارف العاملة في لبنان هم الملوك العرب وشركات البترول الأميركية والرأسماليون الهاربون من مصر والعراق وما لا يقلّ عن600 ثري من الكويت والمهاجرون السابقون الذين جنوا ثروات في المهجر وأودعوها في المصارف([12])”, علماً انه بين الأعوام 1956 - 1965 كان قد دخل إلى لبنان ما يوازي 1.5مليار ليرة لبنانية من دول الخليج العربي, مما شكّل حوال 65% من فوائضهم([13]).

III ـ المرحلة الثالثة تمتد حتى العام 1975, وهي المرحلة التي شهدت انطلاقة الحلقة الصناعية في دورة رأس المال, وسط ترافق “الطفرة” الإقتصادية العابرة (بعد تطويق أزمة انترا) مع استمرار توتر مظاهر الأزمة الإقتصادية والإجتماعية واستفحال أبعادها. ولا يخفى على أحد ان لبنان, في هذه المرحلة, قد استفاد من التغيّرات البنيوية, موسّعاً من حجم علاقاته الاقتصادية مع الدول النامية([14]), أساساً مع الدول العربية, وذلك نتيجة إغلاق قناة السويس بسبب العدوان الاسرائيلي عام 1967, مسترجعاً بهذا دوره كمركز تجاري أساسي في المشرق العربي([15]).

ويمكن القول ان جملة من العوامل قد تضافرت وتداخلت لتفسح المجال أمام دخول لبنان “عصر الخدمات الذهبية”. وهذا يعني تراكم رأسمالي محلي سريع خارج قطـاعـات الإنتـاج, تكرّست في سيـاقـه هيمنـة رأس الـمال التجاري المصرفي التابع للغرب, كما تكرّس دور لبنان الوسيط وتعمّق في تمفصل بنيانه في اتجاه الخارج حيث تجسّدت هذه الهيمنة في الإزدياد الملحوظ الذي طرأ على مساهمة قطاع التجارة والخدمات في إجمـالي الناتج الوطني. والجدير بالذكر ان هيمنة التجارة والخدمات ترافقت مع تركّز في الدخل في القطـاع التجـاري, وهـذا يعني ان نسبة صغيرة من مجموع السكان العاملين يستفيدون من قطـاعات الخدمات الرئيسية ويتركّز الثراء في نسبة أصغر منهم, وهذا ما يؤكده تقرير بعثة ايرفد المشهورة, التي ترأسها الأب لوبريه ـ مستشار الرئيس الراحل فؤاد شهـاب في الأمور التنموية بين الأعـوام 1960 ـ 1964, وهي بعثة من الخبراء التنمويين من فرنسا من شركة الابحاث للتنمية والتطوير( I.R.F.E.D du developpement أو (Formations en vue وضعت, بالمشاركة مع العديد من الاقتصاديين اللبنانيين, خطة إنمائية شاملة وأعطت تحليلاً شيّقاً للأوضاع الاقتصادية والاجتماعية العامة حيث بيّنت في تقرير لها من 900 صفحة ان مجموعة ضئيلة من اللبنانيين في حدود 6% تحصل على ما يوازي 94% من الدخل القومي السنوي, وان 94% من اللبنانيين, يحصلون على 6% من الدخل القومي السنوي([16]).

ولم يكن عصر “الخدمات الذهبية” عصر ازدهار النشاطات التجارية فحسب, بل كان أيضاً عصر الإنطلاقة المصرفية, حيث نلاحظ ان ثمة تلازماً بين نمو وهيمنة التجارة وبخاصة الإستيراد والتصدير وبين نمو المصارف. التي ظلّت خاضعة, خضوع التجارة ذاتها, وبأشكال مختلفة, لرأس المال الأجنبي.

وإذا كان عدد المصارف أثناء الإنتداب الفرنسي قد بلغ 6مصارف كلها أجنبية, ثم ارتفع العدد إلى 9 في العام 1945, فإن عدد المصارف في لبنان ازداد بسرعة, في فترة ما بعد الإستقلال, كي يصبح في العام 1955 ما مجموعه 36 مصرفاً (منها 18 مصرفاً لبنانياً), وفي العام 1960 ما مجموعه 53 مصرفاً (منها 31 مصرفاً لبنانياً), وفي العام 1966 ما مجموعه 92 (منها 30 مصرفاً أجنبياً أو مصرفًا مملوكاً بصورة مشتركة بين اللبنانيين والأجانب). وهذه المصارف التي لم تكن تمثّل إلاّ 3/1 من إجمالي عدد المصارف, كانت تستوعب في أيلول 1966 نحو 36% من مجموع الودائع. وبين الأعوام 1966 ـ 1968 تمّت تصفية 17 مصرفاً لبنانياً تحولت إلى 9 مصارف أجنبية كبيرة, ووقعت خمس مصارف أخرى تحت الإشراف الكلي للمصارف الأجنبية. وهكذا نجد ان المصارف الأجنبية والمشتركة التي تشكّل 53% من العدد الإجمالي للمصارف في نهاية العام1970 تستأثر بنحو 81% من مجموع الودائع. كذلك نجد ان أكبر 9 مصارف من حيث قيمة الودائع تتكوّن من 8 مصارف أجنبية ومصرف مشترك يشارك فيه رأس المال الفرنسي بنسبة عالية, وان أكبر 20 مصرفاً في لبنان تتشكّل من 11 مصرفاً أجنبياً و9 مصارف مشتركة([17]).

ولقد استفادت الشركات الأجنبية من سياسة الباب المفتوح واستمر نشاطها في شتى القطاعات المصرفية والفندقية والسياحية ومن ثم الصناعية. وتُظهر دراسة التوزّع القطاعي للشركات في لبنان النتائج التالية: 10% مصارف ومؤسسات مالية, 40% تجارة, 30% خدمات,20% نشاطات متنوّعة. وقد بقي القطاع التجاري الذي تصلّب عوده في موقع التبعية للاحتكارات الغربية, عنصراً معيقاً للتطور المتوازن في الإقتصاد اللبناني. وهذا الإنتفاخ في قطاع الخدمات هو ظاهرة ورم غير صحية لعدم ارتكازه على المنتجات الوطنية ولتبعيته لاقتصاديات الدول الغربية. ومن هنا برزت أزمته التي تمثّلت بأزمة بنك انترا, ونتائج الحرب العربية الإسرائيلية 1967, وعجزه عن استيعاب استثمارات جديدة بسبب درجة الإشباع التي بلغها, وتناقص ربحيته بسبب الأزمات الإقتصادية والنقدية المتعاقبة التي تتالت في العالم الرأسمالي وازدياد كلفة النقل والتأمين.

ولقد بلغت وتيرة النمو في قيمة التوظيفات الرأسمالية في هذا القطاع نحو 21% سنوياً وهي نسبة لم تسجّل في أي فترة تاريخية سابقة. وتبعاً لذلك ارتفعت مساهمة الصناعة في الناتج المحلي من 12.7% في أواسط الخمسينات إلى 15% عام 1973 ثم إلى 18% عام 1975([18]).

غير انه من الواضح ان هذا النمو لم يؤثر جذرياً في هيمنة قطاع التجارة والخدمات, الذي ظل ّالقطاع الرئيسي في الإقتصاد اللبناني ككل. إلى جانب هذا لم يتحقق هذا النمو الصناعي خارج التقسيم الأمبريالي للعمل, بل اندرج في سياق التعديلات التي طرأت على هذا التقسيم منذ السبعينات والتي تمخّضت عن إقدام الأقسام المسيطرة في النظام الأمبريالي العالمي على تحويل جزء من الصناعات, وبخاصة الخفيفة والتحويلية والتجميعية, بل وحتى بعض الصناعات المتطورة كالصناعة الالكترونية, إلى الدول النامية, في مقابل احتفاظ الدول الرأسمالية المتطورة بالصناعات الأكثر تقدماً ورسملة والأكثر تطوراً من الناحية التكنولوجية, بما يكفل لها السيطرة على مفاتيح صناعة البلدان التابعة. وهذا الإتجاه وتحقيقه في الوطن العربي يجب النظر إليه فقط من زاوية الأوضاع الجديدة التي نشأت بعد إرتفاع أسعار النفط والتي حتَّمت توسيع نطاق التوظيفات الصناعية بغية استيعاب الجزء الأكبر من العائدات النفطية “الفائضة”, مع التأكيد على انه لا يمكن الحديث عن تصنيع داخل العالم العربي بالمعنى العلمي للكلمة, بل يمكن الحديث عن مشاريع صناعية موجّهة في معظمها نحو التصدير بالإرتباط مع الخطط التسويقية للشركات المتعددة الجنسية وخاصة الأميركية منها. فلقد بلغت حصة الصناعة في إجمالي الصادرات في لبنان نحو 40% في العام 1973 و62% في العام 1975 (90% منها للعرب بعد ان كانت عام 1964 حوالى 22% فقط).

وليس من قبيل الصدفة أن تكون الفترة التي شهدت ازدهار الصناعة اللبنانية هي الفترة نفسها التي شهدت تزايد سيطرة رأس المال الأجنبي على القطاع المصرفي الذي يشكّل مفتاح تمويل القطاعات الإقتصادية الأخرى. وهذه الفترة نفسها شهدت للمرّة الأولى في لبنان تأسيس بنوك التسليف المتوسط والطويل الأجل شارك فيها رأس المال الأجنبي وخاصة الأميركي بنسبة عالية وبخاصة في صناعات المواد الكيماوية, الأسمدة, البلاستيك, الأدوية, الورق والكرتون, الصناعات الكهربائية, المصاعد, الألمنيوم, الجلود, الإسمنت, قضبان الحديد والأحذية وغيرها...

وتشير تقديرات لغرفة التجارة والصناعة في بيروت إلى أنه يوجد 20 مشروعاً صناعياً في لبنان تجاوزت قيمة الإنتاج الصناعي في كلّ منها الأربعين مليون ليرة عام 1973, وبلغت حصة الـ 20مشروع حوالى 50% من إجمالي الإنتاج الصناعي في لبنان البالغ عام1973 نحو 2 مليار ليرة لبنانية([19]), وهذا يؤكّد على تركّز رأس المال الصناعي في أيدي حفنة قليلة من المنشآت الضخمة التي ترتبط بنسبة كبرى من علاقات الخضوع تجاه رأس المال الأميركي بشكل خاص([20]).

أخيراً يمكن القول إنّ الرساميل الأميركية لم تعمل على تطوير الحرفيات والصناعة الصغيرة بقدر ما اتجهت إلى تأسيس فروع تنافسية لبعض الصناعات اللبنانية, من دون أن تثمر رأسمالاً في صناعات ثقيلة وحديثة تتطلب تقنية عالية وخبرة واسعة.

هذه الإتجاهات الإقتصادية الأساسية تؤكد على أن هيمنة رأس المال التجاري المصرفي الكبير (في الخمسينات) قد أفسح المجال منذ بداية السبعينات أمام تحوّل نواة داخل البرجوازية التجارية ـ المصرفية نحو التوظيف وعلى نطاق واسع في النشاط الصناعي. وهذه الفئة التجارية المصرفية ـ الصناعية في آن واحد, وبسيطرتها شبه الكاملة على المفاتيح الأساسية المقرّرة في الإقتصاد اللبناني, لم تخرج عن الحدود التي تفرضها علاقة التبعية لرأس المال الأمبريالي, بل قامت بدور الطغمة المالية التابعة للرأسمالية.

ولقد وقفت الدولة اللبنانية في معظم الأحيان موقف المتفرّج وذلك في ما يتعلّق باتخاذ الإجراءات الإقتصادية اللازمة, كالتدخّل في الكثير من المؤشرات السلبية من زيادة التفاوت الإجتماعي وازدياد تمركز الثروة الوطنية بأيدي فئة قليلة من الأغنياء, إلى تقهقر القطاع الزراعي نسبياً, وعدم كبح جماح الغلاء والتضخّم, مما يعني فشل السياسة المالية والبنك المركزي في ضبط سياسات التسليف وضبط الكتلة النقدية والحفاظ على القوّة الشرائية لليرة اللبنانية.

ويجب التنويه أوّلاً بمساهمة الدولة في الناتج المحلي القائم حيث انخفضت هذه المساهمة في شكل تدريجي خلال سنوات “الطفرة” الإقتصادية ولغاية العام 1975 من 8.7% إلى 6.8% فقط في الوقت الذي كانت فيه الموارد المتاحة للإستخدام في إطار الموازنة العامة للدولة ترتفع عاماً بعد عام وبنسبة عالية لا تقلّ عن 10% للفترة نفسها أي بين الأعوام (1965 - 1974).

من ناحية ثانية, يُلاحظ انه, ومنذ العام 1962, لم يحصل أي تغيير جذري في السياسة المالية في لبنان, كما ان الطابع اللاإنمائي في موازنات الدولة المتعاقبة ظلّ سمة ثابتة وأساسية لتلك السياسة. إلى جانب هذا, يُلاحظ ان النفقات المخصصة لمشاريع التنمية والتي بلغت في العام 1975 حوالى 233 مليون ليرة لبنانية (كانت في العام 1964 تعادل 77 مليون ليرة لبنانية), لم تمثّل إلاّ نسبة هامشية من إجمالي النفقات المخصصة للتنمية, إذ انها تشمل أيضاً تجهيزات السلاح ونفقات التسليح التي في الواقع تأخذ النسبة الأعلى من إجمالي المخصصات. بكلمات أخرى, من الموازنة العامة المرصودة للعام 1975 البالغة 1985 مليون ليرة لبنانية, بلغت حصة وزارة الداخلية 118 مليون ليرة لبنانية, أما حصة وزارة الدفاع فكانت 344 مليون ليرة والباقي من أصل المبلغ كان من نصيب بقية الوزارات([21]).

بالإضافة إلى ذلك, فإن هامشية السوق المالي اللبناني تجعل ثقل الأزمات في الأسواق النقدية العالمية كبيراً على القطاع المصرفي في لبنان, وتؤثّر مباشرة على مجمل الأوضاع الإقتصادية والإجتماعية. فالتضخم بشقيه المحلي والمستورد أصبح سمة ثابتة من سمات النظام الإقتصادي اللبناني نظراً للعلاقة التبعية الإقتصادية التي تحكم لبنان بالرأسمالية الامريكية (أي بدولة المركز). إنطلاقاً من هذا يمكن القول ان الليرة اللبنانية فقدت في السنوات الأخيرة نسبة قوية من قوتها الشرائية فوصلت إلى 30% بين 1966 و1973([22]).

وهذه العملية ترتبط بالعوامل المحلية من دون أن يقلّل ذلك من تأثير العوامل الخارجية وخاصة أزمة الدولار الأميركي الذي تعرّض مرتين للإنخفاض (عام 1971 و1973) نتج عنهما تدهور تدريجي في قيمته الفعلية, مما دفع بالبنك المركزي في لبنان إلى شراء 70 مليون دولار أو ما يوازي 175 مليون ليرة لبنانية لم تكن السوق اللبنانية في حاجة موضوعية إليها, في الوقت نفسه الذي كان فيه الإقتصاد اللبناني يشكو من ارتفاع السيولة في جهازه المصرفي([23]).

إنّ هذه الظواهر مجتمعة, من التضخم إلى الإحتكار والتمركز, بالإضافة إلى الخصائص البنيوية للنظام الاقتصادي اللبناني غير القادر على تطوير القوى المنتجة واستيعاب كامل قوة العمل, قد اقترنت بتدهور شروط العمل مما عزز من هجرة العمّال والكادرات والملاكات الفنية إلى البلدان العربية الأخرى وخاصة البلدان العربية المصدرة للنفط.

وإذا كانت البورجوازية اللبنانية دأبت على وصف ظاهرة هجرة اللبنانيين إلى الخارج بأنها عائدة إلى انفتاح اللبناني على الخارج وحّبه للسفر وطموحه وشطارته, فتلك دعاية تهدف إلى إخفاء الأسباب الحقيقية الكامنة وراء اتجاه اللبنانيين للهجرة, إذ أن الأسباب هي اقتصادية اجتماعية مرتبطة ارتباطاً وثيقاً ببنية الاقتصاد والمجتمع اللبناني وفي طليعتها النمو غير المتكافىء بين المناطق اللبنانية, وخاصة بين بيروت وجبل لبنان من جهة, وبقية المناطق الأكثر حرماناً, كما تمثّلت الهجرة في النمو غير المتكافىء بين قطاعات الاقتصاد اللبناني, إلى جانب انعدام الاهتمام الرسمي بتنمية وتوسيع قدرات القوى العاملة إنْ على صعيد الإعداد التربوي التوجيهي للقوى العاملة أو على صعيد الإعداد المدرسي أو الجامعي أو المهني([24]). ونلاحظ أن صافي تدفق اللبنانيين إلى الخارج خلال الفترة 1975 ـ 1990 اقترب من المليون مهاجر, وتحديداً 933 ألف, بمعدل سنوي بلغ 62 ألفاً, أي حوالى 2% من مجموع السكان المقيمين في لبنان عام 1987([25]), يحدوهم أمل بالعثور على عمل ومدخول جيّد, (حيث الاستقرار والأمن مما يسلعد على تأمين مسكن مناسب وفرص ترفيه.

ولعلّه من المفيد التأكيد على أهمية الدعم المالي الذي تقدّمه الهجرة الخارجية, إذ أنّ هذه التحويلات النقدية ساعدت اللبنانيين على تحمّل نتائج التضخم المالي, ومواجهة الأزمات المعيشية المتفاقمة, وهي تدعم عملياً حوالي نصف السكان المقيمين في لبنان. وكانت قد قدّرت بـ 60 مليون دولار أميركي شهرياً على حساب ان ما يحوّله الفرد منهم شهرياً إلى عائلته يبلغ 100 دولار فقط, وذلك من الدول العربية, خاصة النفطية منها, والدول الأفريقية وبقية المهاجر في أميركا وأوستراليا وبعض دول أوروبا([26]).

ان بلوغ الأزمة ذروتها وفشل البرجوازية الكبرى في احتوائها, اقترن بمجموعة من التحوّلات البالغة الأهمية في البنية الإجتماعية وفي المواقف السياسية للقوى الطبقية. وقد نتج عن هذه التحوّلات انسلاخ أقسام واسعة من البورجوازية الصغيرة والمتوسطة عن الطغمة المالية, وأدى ذلك إلى إضعاف علاقة التبعية السياسية والأيديولوجية التي كانت تربط هذه الفئات كلها بتلك الطغمة المالية و بممثليها في السلطة. عملية الإنسلاخ هذه, التي جرت بوتائر وأشكال وفي ظلّ شعارات متنوعة ومتفاوتة أحياناً من منطقة إلى أخرى ومن قطاع إلى آخر ومن طائفية إلى أخرى, هدَّدت تجدّد علاقة التبعية تلك التي شكّلت تاريخياً صمّام أمان للنظام السياسي ـ الاقتصادي ـ الإجتماعي اللبناني, وأدّت في محصلتها العامة إلى فقدان البورجوازية الكبرى ذلك التوازن الطبقي والسياسي الذي كانت تقوم على أساسه سيطرتها الطبقية السياسية والاستقرار النسبي لنظامها.

وإذا كان الاقتصاد اللبناني قد تميّز بازدهار نسبي قبل الحرب الأهلية عام 1975 متماشياً مع ظهور سياسة إنمائية في الستينات ونمو القطاع العام, إلاّ ان الاقتصاد هذا بقي متميّزاً بكونه “الاقتصاد الحر”, الذي يقوم أساساً على المبادرة الفردية ويتقدّم فيه القطاع الخاص ليحتل المرتبة الأولى, كما يمتاز فيه قطاع الخدمات بالهيمنة المطلقة, حيث يشكّل أكثر من 70 بالمئة, بينما قطاعا الصناعة والزراعة لا يتجاوزان الــ 30%, مما جعله اقتصاداً مكشوفاً معرّضاً للهزات عند أوّل أزمة ومعتمداً أساساً على الإستيراد من الخارج. ونلاحظ مع بداية المرحلة الثانية (التي نحدّدها بالسنوات 1975 ـ 1982) حصول تغيّرات بنيوية سالبة تشمل قسماً كبيراً من الطاقة الانتاجية للاقتصاد اللبناني, وما يعنيه هذا من الخسائر المادية والبشرية, في جميع المؤسسات والمناطق والقطاعات, بحيث بتنا نعرف التراجع الكبير في الإنتاج الزراعي والصناعي والنسب المتزايدة في وتيرة الهجرة في اليد العاملة الكفوءة التي تركت آثارها على جميع فروع الاقتصاد.

إلاّ ان مرحلة ما قبل العدوان الإسرائيلي لم تقوّض الاقتصاد اللبناني لعدّة أسباب منها:

- الحفاظ على الوحدة النسبية للسوق الداخلية.

- الحفاظ على الصلات مع المحيط العربي كسوق واسع.

- تدفّق التحويلات الخارجية المتنوعة من الدول العربية وفي مقدمتها الدول النفطية, وهي تحويلات بلغت حسب مذكرة صادرة عن الهيئات الاقتصادية نحو 9 مليارات ليرة لبنانية في حينه, مما قدّم دعماً كبيراً للاقتصاد اللبناني وأسهم في تمويل الإستيراد والعجز في الميزان التجاري الذي بلغ أكثر من 15 مليار ل.ل. (قيمة الاستيراد) حسب إحصاءات البنك الدولي, متجاوزاً بذلك الناتج المحلي الإجمالي, متيحاً للنظام المصرفي مضاعفة ودائعه وموارده.

وانعكس هذا الوضع, على الرغم من مآسي الحرب, على الأنشطة الاقتصادية وما يعنيه من تنشيط الاستثمارات العقارية والحفاظ على مستوى معيشة مقبول نسبيا,ً واستيعاب البطالة جزئياً وذلك في البلاد النفطية العربية, بالدرجة الأولى, حيث هناك هجرة لعشرات الألوف من اللبنانيين. وكل هذا إنما يصبّ في الخانة الإيجابية بما في ذلك خانة موازين المدفوعات.

ومنذ العام 1982, ونتيجةً للعدوان الاسرائيلي بدخوله أجزاء من بيروت, لحق بالاقتصاد اللبناني خسائر هائلة أصابته في الصميم, وتحديداً في البنية الأساسية الإرتكازية, حيث كان هناك تدمير منظّم ومدروس للمرافق العامة, وللمؤسسات الخاصة وما شابه, الأمر الذي أدّى إلى تقطيع أوصال الحركة الاقتصادية عن طريق تفتيت السوق اللبنانية وفرض حصار على انسياب السلع والخبرات نحو المحيط العربي. بنهاية الأمر, لحقت بالاقتصاد اللبناني أضرار بالغة وأمست هناك مهمة ملحّة لإعادة تأهيل البنية التحتية وخاصة في خطوط الكهرباء, والمياه والهاتف والطرقات, إضافة إلى الخسائر في التجهيزات والمباني, بدون أن ننسى واقع التشريد وإضاعة فرص العمل والاعتقالات التي أصابت الآلاف من اللبنانيين في المدن والأرياف. وقد قدّرت الأمم المتحدة الخسائر المباشرة التي أصابت رأس المال الإنشائي والتجهيزي في القطاعين العام والخاص بنحو 25 مليار دولار, بالإضافة إلى الخسائر غير المباشرة التي طاولت الدخل وبلغت قيمتها ارقاماً مضاعفة, علماً أنه حصل تراجع في الناتج المحلي للفرد في لبنان عند انتهاء الحرب اللبنانية عام 1990 إلى نحو ثلث ما كان عليه عام 1974 (بالأسعار الثابتة) وذلك بسبب انخفاض حجم النشاط الاقتصادي من جهة, ومن جهة ثانية بسبب ازدياد عدد المقيمين([27]).

ولقد أدّت هذه الأوضاع على الصعيدين الاقتصادي والاجتماعي إلى ما يلي:

أوّلاً ـ في القطاع الصناعي: شهد هذا القطاع انهياراً مريعاً. فالصادرات الصناعية انخفضت إلى نسبة 35 % في عام 1983 مما كانت عليه عام 1974, أما في الفصل الأول من عام 1984, بالمقارنة مع الفصل الأول من العام 1983, فيُلاحظ انخفاض الحصة إلى ما يساوي 65%. وهذا يؤكد انه جرت تصفية العشرات من المؤسسات الصناعية في أكثر من مكان في طرابلس مروراً بسلعاتا والشويفات والناعمة والضاحية الجنوبية الخ. ويزيد الأمر سوءاً أن الخسائر الصناعية تفاقمت مع مشكلة التهريب عن طريق المرافئ غير الشرعية ابتداءً من العام 1978 وانهيار نظام الحماية الجمركية والخوات المتعددة, وتضاعف أسعار المحروقات والكهرباء, إضافة إلى تشرذم الأسواق والتمزيق المنظّم للسوق الداخلية وتفكيكها وتقطيع أوصالها.

ثانياً ـ في القطاع الزراعي: وقد شهد أيضاً انهياراً تدريجياً إذ انخفضت صادرات الحمضيات بنسبة كبيرة, بلغت حوالى 40% عام 1983, وكذلك الأمر في ما يتعلق بالتفاح والموز... كما ان المساحة المزروعة من التبغ وصلت إلى نصف ما كانت عليه عشية 1975. وانخفضت زراعة الشمندر السكري بنسبة 30% عام 1982 مقارنة بعشية الحرب الأهلية. أما الثروة الحيوانية فقد تراجعت كثيراً, كما أفلست عشرات المزارع والمؤسسات الصناعية الزراعية وترتّب على ذلك هجرات فلاحية من الأطراف إلى العاصمة ومن الأطراف إلى خارج البلاد.

ثالثاً ـ في قطاع الخدمات: لا يخفى على أحد أنّ التدهور حصل أيضاً في خدمات التعليم والطبابة والاستشفاء, وبصورة خاصة في خدمات السياحة والاصطياف التي انهارت كلياً. وإن أخذنا على سبيل المثال لا الحصر المؤسسات الفندقية فقط, لقلنا إنها شهدت انهياراً كبيراً إذ وصل عددها إلى 37 مؤسسة عام 1983 بعد ان كان أكثر من 100 مؤسسة عام 1975. كذلك حصل تدهور في خدمات المواصلات والاتصالات وشبكات الطرق وصيانتها, كما تراجع الترانزيت ومداخيل مطار بيروت بصورة ملموسة.

من ناحية ثانية, يلاحظ ان أدوار الوساطة التي انخرط فيها لبنان في إطار المحيط العربي في مدة معينة من تاريخه لم تنحسر فقط, بل هي تميل نحو الزوال التدريجي.

وهذا ينطبق على مختلف أدوار الوساطة خصوصاً الصناعية منها التي بنيت عليها آمال كبيرة في معرض سعي البورجوازية اللبنانية لتجاوز الأزمة الاقتصادية التي انفجرت في النصف الثاني من الستينات (أزمة انترا, حرب حزيران).

لبنان اليوم

إن أردنا إعطاء فكرة سريعة عن الأوضاع المعاصرة في لبنان, لقلنا إننا نشهد تعديلات جذرية تطال طبيعة وحجم الدور الاقتصادي للبنان في المنطقة. وهي على كلّ تعديلات لم تنتج فقط عن الحرب الأهلية المتمادية والغزو الإسرائيلي, بل أيضاً, وأساساً, عن التحوّلات ذات الطابع البنيوي في بعض أوجهها, التي طالت اقتصاديات البلدان العربية وبخاصة بلدان الخليج, والتي كانت تشكّل المدى الحيوي لنمو الاقتصاد اللبناني, بحيث ان استمرارها يؤدّي إلى نتائج من شأنها أن تعيق تطوّر القوى المنتجة للاقتصاد اللبناني, كنظام ذي هيكلية وسمات خاصة ودور وسيطي أصبح ضعيفاً. وهذا الطرح الاقتصادي يطال, إضافة إلى القاعدة الإنتاجية الصناعية والزراعية, الأساس المادي للطابع الخدماتي للاقتصاد اللبناني, أي اقتصاد المستودع, الممر, الوسيط, المصرف, القجة العربية, الخدمات السياحية, الاتصالات والمواصلات...

وما يؤكّد الميل نحو تلاشي أسس اقتصاد الخدمات, هو ان أدوار الوساطة اللبنانية في مختلف المجالات قامت وتطوّرت وتكيّفت, وإن بدرجات وأشكال متفاوتة, مع حاجات الاقتصاديات, والأسواق العربية, وليس تبعاً لحاجة السوق المحلية فقط.

والحال ان هذه الأسواق التي كانت تشكّل عوامل ازدهار الاقتصاد اللبناني في أوائل العقد الماضي, شهدت تحوّلات يمكن أن تشكّل عوامل تأزيم لهذا الاقتصاد في الكثير من المجالات, بما فيه القطاع المصرفي الذي دفع جزءاً من فاتورة الأزمة والحرب. فهذا القطاع الذي ظل وحتى ماضٍ قريب جداً كأنه “جزيرة في وسط الصحراء” مستفيداً من سيل التحويلات والتدفّقات المالية في اتجاه لبنان, بدأ يتأثّر إلى حدّ كبير بهبوط قيمة التحويلات وبالركود الذي تعاني منه مختلف القطاعات الاقتصادية في لبنان, إضافة إلى الأوضاع الاقتصادية في الدول العربية ونتائج الحرب العراقية ـ الايرانية, إضافة إلى نتائج حرب “عاصفة الصحراء”. من ناحية ثانية, وفي العديد من المجالات الاقتصادية الأخرى, طرأت تغيّرات أساسية حملت في طيّاتها مؤشّرات نوعية جديدة, تشير في معظمها إلى أن العديد من العوامل التي سبق ان ساهمت إلى هذا الحد أو ذاك في صنع الازدهار النسبي الذي عرفه لبنان في بعض الفترات, والتي ساهمت في الوقت نفسه في صنع الدور الذي احتله لبنان في إطار محيطه العربي الكبير(..) ان هذه العوامل هي في الطريق إلى الانحسار, أو هي في صدد التحوّل من عوامل ازدهار إلى عوامل تأزيم. ويبدو أن الوظيفة التي اضطلع بها لبنان قبل الحرب الأهلية في إطار المحيط الاقتصادي العربي لن تعود إلى سابق عهدها, تماماً وهذا غير ناتج فقط عن فعل الحرب وإنما أيضاً عن تغييرات بنيوية شهدتها اقتصادات العالم العربي, لا سيما الخليجية منها خلال حقبة الطفرة النفطية وما تلاها. ان الحاجة العربية إلى لبنان, اقتصادياً, لم تعد كما كانت عليه سابقاً. فقد حصلت تحوّلات سياسية في العالم العربي بإتجاه التكيّف والإنخراط المتزايدين في دورة السياسة والاقتصاد الغربيين, فتوقّف لبنان عن احتكار ميزة التواصل مع الغرب, خصوصاً بعد توقيع معاهدة الصلح المصري ـ الاسرائيلي, ومن ثم اتجاه غالبية الأنظمة العربية نحو “الواقعية” على الصعيدين السياسي والاقتصادي. كما ان بلدان الخليج والعديد من رعايا البلدان ذات النظم التدخليّة الذين كانوا يعتمدون لبنان مقرّاً أو ممراً لرؤوس أموالهم وتجارتهم المثلثة ونشاطاتهم الاقتصادية عموماً, هؤلاء بنوا شبكات من العلاقات المباشرة والمتنوّعة مع السوق العالمية ولم يعودوا في حاجة بالقدر ذاته إلى الوسيط اللبناني, إضافة إلى نقل دور الوسيط من قِبَل اللبنانيين أنفسهم, المقيمين في الخارج, في عواصم الغرب المختلفة والدول العربية, ليعملوا على نقل بعض من فعالية لبنان إلى أماكن إقامتهم الجديدة وليحققوا ثروات طائلة جرّاء فرص العمل والتوظيفات المهمة نسبياً خارج لبنان, على هامش الطفرة النفطية التي شهدتها المنطقة([28]). إلاّ ان كثافة التحويلات المالية من الخارج (اليد العاملة والتمويل الخارجي للحرب) ونمو الاقتصاد الموازي وتضخم حجم الأعمال الهامشية, قد ساعدت على امتصاص الآثار التدميرية للحرب في الاقتصاد ووحّدت كثيراً من تدهور أدائه علماً انه في المقابل عانت سوق العمل خللاً نوعياً واضحاً بين العرض والطلب([29]) على بعض الفئات المهنية المؤهلة من كفاءات ومهارات. وسرعان ما تبدل الأمر إلى ضمور في التحويلات من الخارج وارتفاع في معدّلات البطالة التي ظلّت على امتداد الخمسينات والستينات ظاهرة هامشية نسبياً متحوّلة منذ بداية الثمانينات, مروراً بالتسعينات, إلى ظاهرة عضوية وبارزة, قد تشكّل إحدى أخطر المعضلات الاقتصادية ـ الاجتماعية, مع التأكيد على مخاطر انسداد افق الهجرة أمام اللبنانيين بسبب تداعيات الأزمة الاقتصادية على المستوى العالمي, وخصوصاً إلى بلدان المقصد التقليدية للهجرة اللبنانية, وما تبعها من تضييق في مجال استقبال المهاجرين عموماً والمهاجرين اللبنانيين خصوصاً ( بلدان الخليج, كندا, الولايات المتحدة), أو بسبب تزايد كثافة الهجرة العائدة, من الذين هاجروا لاعتبارات أمنية لبنانية, أو بسبب الإضطرابات في بعض البلدان الأفريقية (ليبيريا, شاطىء العاج, زائير), أو لسبب استمرار الركود الاقتصادي, بحيث “ارتفع معدل البطالة من 5.8% سنة 1970 خلال فترة الفورة الاقتصادية إلى أكثر من 8.3% من المجموع الكلي للقوى العاملة في العام 1997”, علماً ان المشكلة الأولى هي في ان البطالة مرتفعة جداً في الفئات العمرية الأصغر سناً في القوة العاملة ( 15 ـ 19 سنة) وقاربت 29% سنة 1977, وما يقارب 18% للفئة العمرية 20 و 24 سنة([30]).

كما ان التضخّم أصبح لفترة طويلة نسبياً ظاهرة شاملة, وملازمة للنمو الاقتصادي, مع ما لهذه الظاهرة من آثار على الصعيدين الاقتصادي والاجتماعي, وما يعنيه من تعطيل “صمام الأمان”, بحيث تحوّلت البلاد ولفترة من الزمن نحو التضخم على الطريقة السائدة في بعض بلدان أميركا اللاتينية. فتحت تأثير عوامل اقتصادية واجتماعية ومالية ونقدية في غاية التعقيد, ارتفعت نسبة التضخم السنوي الوسطي من 7% في بداية السبعينات إلى 20% سنوياً خلال الفترة 1975 ـ 1984, ثم إلى نحو 110% سنوياً بين عام 1984 وعام 1992, الأمر الذي جرّ إلى انعكاسات سلبية على مستويات الأجور في القطاعين العام والخاص([31]), وعلى مستوى الأسعار. فعلى سبيل المثال لا الحصر, نورد النتائج الهامة التى توصل إليها الباحث كمال حمدان حين أكّد أنه بدءاً من أواسط الثمانينات, حصل انفصام حادّ ومتزايد بين الأجر, من جهة, وبين تكاليف المعيشة, من جهة ثانية, تمثّل في خسارة الحد الأدنى للأجور نحو 75% من قوته الشرائية, فيما خسر الأجر الوسطي نحو 85% منها في الفترة المذكورة([32]).

وإذا ما انطلقنا من التأكيد على ان ظاهرة تعاظم التحويلات الوافدة من الخارج, والتي جعلت الناتج الوطني يتجاوز الناتج المحلي بنسب كبيرة, قد شارفت على نهايتها, فإن هذا يعني ان على لبنان أن يعتاد في المستقبل على احتمال حالة عجز في ميزان مدفوعاته, وليس فقط في ميزانه التجاري, كما هو معهود.

وينسحب هذا الأمر على السنوات القليلة المنصرمة, فلقد سجّل الميزان التجاري عجزاً بقيمة 7.1 مليار دولار خلال المرحلة 1989/1990. وإذا ما استرجعنا ظاهرة التراجع في الناتج المحلي الإجمالي إلى حدود 6.2 مليار دولار عام 1983, وتدهور الأوضاع الاقتصادية والتوقف القسري عن العمل لحوالى 200 يوم عام 1988, وازدياد تحويلات رؤوس الأموال من لبنان إلى الخارج, اي إلى اللبنانيين المهاجرين الباحثين عن ملاذ وعمل خارج لبنان, نتيجة تردّي الأوضاع الأمنية وانقسام السلطة السياسية, وتراجع التحويلات إلى لبنان من العراق والسعودية والكويت وبقية دول المنطقة الخليجية: لوجدنا أنّ النتيجة المنطقية لهذا إنما تكمن في تزايد العجز في ميزان المدفوعات عام 1990 ليصل إلى أكثر من 430 مليون دولار.

وإذا ما كان الكلّ يجمع على ضرورة وقف النزيف المدمّر وضرورة إعادة البناء الاقتصادي, فإنّ إعادة البناء لا يجب أن تعني بالضرورة إعادة تكوين ما دمّر على الصورة التي كان عليها قبل الأحداث. فمن جهة, لن يكون ذلك ممكناً فنياً في كثير من الحالات نظراً لتطوّر التكنولوجيا المطبّقة في كثير من النشاطات, وللتبدّل في موفور السلع والمواد والمعدات, كما تملي المصلحة علينا إدخال تعديلات بنيوية على النشاط الإنتاجي في البلاد.

وعملية إعادة البناء يجب أن توجّه قدر الإمكان, عملياً, بحيث تدفع بالنشاط الاقتصادي وخاصة الصناعي منه للانتشار في سائر المناطق, وليس بتمركزه, بشكل بارز في المدن, وحولها, و لا سيما العاصمة بيروت. وهذا يعني ضرورة تطوير الإدارة اللبنانية بشكل يجعل منها أداة خلاّقة ذات قوة دافعة وحركة هادفة, تضع أمامها فكرة جوهرية في ان محور الإنماء هو الإنسان نفسه قبل كلّ شىء آخر. إلاّ أن الملاحظ هنا انه وحيال جملة من الظاهرات والمتغيّرات المتشابكة والمعقّدة, كالتدهور الحاصل في القوّة الشرائية للأجراء, وبروز أشكال من الإفقار النسبي, والمطلق, أو تردّي خدمات التطبيب, والاستشفاء, والتعليم, في ظلّ ازدياد دور المؤسسات الطائفية المنتجة لهذه الخدمات, وتراجع الدور المنتج للدولة على هذا الصعيد, أو استفحال أزمة السكن وانعدام عرض المساكن لغرض التأجير والإرتفاع الهائل في بدلات إيجار المساكن, حيال هذه الظاهرات وغيرها لا بدّ من معالجة تطال السياسة النقدية والمالية, مع التذكير دائماً بأن طبيعة ومحتوى السياسات التي انتهجتها الدولة استندا إلى فهم شديد التخلّف لمبادئ “الاقتصاد الحرّ”, إذ أنّ لبنان يكاد يكون من أكثر الأنظمة في العالم إفراطاً في ممارسة الحرية الاقتصادية([33]). وهذا النظام لا يفرض ضوابط أو قيود على النشاط التجاري مما يعني فوضى الاستثمار, علماً ان الدولة لا تضع ضوابط على حركة الأموال والرساميل الوافدة أو الخارجة. وهذا ينطبق على فلسفة النظام الضريبي, الذي لا يفرض أعباء جديّة وفعليّة على رأس المال, بل يفسح أمامه مجال الحركة واسعاً.

ولكن اعتماد سياسة “اليد المرفوعة” بين القوي والضعيف, بين من يملك ومن لا يملك, هو في الواقع انحياز للطرف الأقوى ضد الطرف الأضعف. ومن هذا المنظار جرى تكريس مختلف أدوات تدخّل الدولة على الأصعدة الاقتصادية والمالية والنقدية, والجزء الأكبر من العبء الضريبي على الفئات الشعبية, أو تركيز الجزء الأكبر من الإنفاق العام على النفقات الإدارية غير المنتجة, والتغاضي عن ممارسة الحرية الاقتصادية من قِبَل رأس المال الكبير حتى درجة التوحّش, والسكوت عن التهريب عبر المرافئ, الأمر الذي أتاح لحفنة من التجّار والقبضايات الإثراء الفاحش على حساب الألوف من الناس...

وإذا كان من المتعارَف عليه في الدول النامية ان دور الدولة التنفيذي يبقى غير فاعل ويعاني من عوائق ومشاكل عدّة تميّزه عن بقية دول العالم, وخاصة الدول الصناعية الرأسمالية المتطوّرة لناحية السياسة الاقتصادية ومحاولة تطبيق النماذج الاقتصادية, أو اتباع نهج إنمائي بالإستناد إلى سلّة من الأدوات الاقتصادية والمؤشّرات الاقتصادية, محاكاةً أو تقليداً للدول الراسمالية المتطوّرة؛ فإننا نلاحظ انه كثيراً ما تفقد السياسة النقدية من فاعليتها بحيث لا تؤدّي إلى آثار واحدة في حجم التشغيل والإنتاج نظراً لوجود معوقات بنيانية تمنع التغيّرات المطلوبة. وهذا يعني ارتفاع الميل الحدّي للإستهلاك, وانخفاض قيمة المضاعف, واتساع نطاق القطاع الزراعي والحرفي الراكد, وضعف دوائر التصنيع, وانخفاض مستويات الدخل القومي, وانخفاض نصيب متوسط دخل الفرد منه, وارتفاع الميل لاستيراد السلع من الخارج, وانخفاض الميل الحدي للاستثمار بسبب انخفاض الفعالية الحديّة لرأس المال, بالنسبة لسعر الفائدة. بكلمات أخرى نحن أمام كمّ من المسائل الاقتصادية المتراكمة والمستجدّة لمختلف الأسباب. وبما ان هناك خصوصيات في السياسة النقدية يلازمها ضعف في مستوى أداء الجهاز المصرفي, وعدم نمو السوق المالية والنقدية, وفي سوء توزيعها إن وجدت, وفي ضعف سيطرة البنك المركزي؛ فإن الملاحظ هو انه لم يعد أمام السلطات النقدية من طريق آخر تلجأ إليه إلاّ طريق الإصدار النقدي عن طريق البنك المركزي, أو من خلال طرح الحكومة لمجموعة من السندات يشتريها القطاع الخاص بما فيه القطاع المالي مع تفاقم الأوضاع الاقتصادية ودخول لبنان في الدائرة الجهنمية المغلقة بين تضخم وعجز ودين عام الخ... وهنا لا بدّ من التوقّف عند المقولات الاقتصادية الأكثر أهمية لنبيّن عجز هذه السلطات عن تنفيذ سياسات سليمة من شأنها المحافظة على قوة الليرة اللبنانية بشكل خاص ومستقبل الاقتصاد اللبناني بشكل عام. وهذا يعني ضرورة مناقشة كلّ من: إيرادات الدولة, مصروفات الدولة, العجز والدين العام.

أوّلاً: ـ في الإيرادات

من الملاحظ ان الدولة اللبنانية كانت عاجزة عن جمع إيراداتها لأسباب عديدة منها ما يعود إلى الحرب المستشرية وما تعنيه من تواجد فعلي للإقتصاد الموازي, الذي نفهمه بكلّ الأنشطة غير الشرعية التى لا تخضع لرقابة الدولة وإشرافها, كما تشمل النشاطات الطفيلية التي نشأت بسبب تشرذم الأسواق وتبعثرها. وهذه النشاطات الموازية تستمد حيويتها من خلال المشاريع المشبوهة في التعامل بالممنوعات (بالأعراف الدولية) بكلّ مرتكزاتها ووسائل إنتاجها وتوزيعها([34]), مما يعني التمدّد على جزء من المناطق اللبنانية, بما في ذلك المرافىء والمرافق الاقتصادية والنقاط الجمركية غير الشرعية, لوجود البديل الممثل بقوى الأمر الواقع, وسيطرة الميليشيات أو استيلائها على ما تجبيه من رسوم وأتاوات وخوّات؛ إضافة إلى تفاقم العجز الإداري في هيكل سلطة الدولة وعجزها عن جباية ضرائبها بشكل صحيح لتهرّب أصحاب الشركات والمؤسسات من دفع الضرائب على الأرباح والدخل, بحيث ان هذه الضرائب لم تتجاوز في العام 1991 الـ 1% من الناتج المحلي: فمن أصل 65 الف مؤسسة تجارية مسجلة في بيروت, هناك 20 الف مؤسسة فقط تقدّم بيانات مالية لإدارة الضرائب. وتصرّح 70 من هذه المؤسسات العشرين الفاً عن خسائر في نهاية السنة المالية, مما يعني ان 10% فقط من المؤسسات التجارية المسجلة تصرّح عن تحقيق ارباح وتدفع الضرائب عنها. ويستنتج من هذا التقرير الصادر عن صندوق النقد الدولي ان 70% من المؤسسات غير معروفة من إدارة الضرائب, مما أدّى إلى تمركز كبير في الجباية إذ ان 10% فقط من الشركات تدفع 85% من الضرائب على الأرباح([35]). ويمكن إضافة بعض الأفكار الأخرى, والتي لا تقلّ أهمية عن سابقاتها, وهي هنا ممثّلة بحجم الضرائب والرسوم غير المباشرة, وأهمها الرسوم الجمركية لاعتماد لبنان اعتماداً كبيراً, قبل الحرب الأهلية, على هذه الموارد الجمركية كونه بلداً مستورداً للسلع, بل ويعاني من عجز دائم وكبير في ميزانه التجاري, بحيث كانت الرسوم الجمركية وحدها تشكّل قبل الحرب بين 10% و11% من المستوردات, متدنيةً إلى 2% من المستوردات سنة 1984, وإلى 1% عام 1985. ومع بدعة “الدولار الجمركي” المستحدث بموجب المرسوم 187 تاريخ 14 كانون الثاني 1985 والمحدّد بـ 6 ليرات لبنانية, مما يعني تقييم البضائع المستوردة حسب سعر ثابت للدولار يقلّ عن سعره الحقيقي المتصاعد في سوق القطع, بحيث مثّل سعر هذا الدولار الجمركي 1.3% من السعر الحقيقي للدولار عام 1987 و1.1% نهاية العام 1988 و0.7% سنة 1990, يكون هذا الدولار الجمركي ساهم في تهميش العائدات الجمركية التي كانت فيما مضى العمود الفقري لإيرادات الدولة اللبنانية والتي, أي الرسوم الجمركية, كانت قبل الحرب الأهلية تموّل بين 30 و35% من نفقات الدولة, فأصبحت تساوي 1.5% من هذه النفقات سنة 1985, و35.0% سنة 1987, واستمرّت في التراجع إلى حدّ انها شكّلت في سنتي 1989 ـ 1990 معاً نسبة 2.3% فقط من مجموع الإيرادات([36]).

واللافت في الأمر انه إذا حذفنا أرباح مصرف لبنان من إيرادات الخزينة لمعرفة مدى إسهام الإيرادات الضريبية في تمويل الإنفاق الحكومي, لتبيّن لنا ان إيرادات الدولة , بدون أرباح مصرف لبنان بين الأعوام 1982 ـ 1990, بلغت حوالى 7.5% فقط من النفقات, أي ما يساوي ثلث رواتب موظفي القطاع العام وحدها, وأقل من ثلث خدمة الدَين العام وحوالى نصف فاتورة دعم المحروقات([37]). من جهة ثانية, يتبيّن لنا من دراسة هيكلية إيرادات الدولة اللبنانية, لغاية أوّل عشر سنوات بعد اندلاع الحرب, ان تغيّراً هاماً حصل خلافاً للقاعدة التقليدية في تاريخ لبنان الضريبي, حين تراجعت الرسوم الجمركية بشكل حاد مما جعل عائدات الضرائب المباشرة (الدخل, الأملاك المبنية, السيارات الخاصة, الأحراج, الأراضي, الرسوم القضائية وكتّاب العدول والطوابع, والسير, والأمن العام, والقنصلية, ومغادرة الأراضي اللبنانية) تفوق حجم الضرائب والرسوم غير المباشرة (رسوم الجمارك و رسوم الإستهلاك من ملاهٍ و تبغ وتنباك واسمنت ومسكرات ومواد ملتهبة), الأمر الذي يعني وقوع عبء الضريبة على ذوي الدخل المحدود أكثر من الأغنياء, وهو ما يشكّل خللاً في مبدأ العدالة في التحصيل. وبهذا يكون النظام الضرائبي قد أظهر سهولة في التحصيل على حساب العدالة, مع استمرار التركيز على الضرائب غير المباشرة التي يتأثّر بها الفقير والغني بالتساوي ولكن ليس بالعدل([38]).

ومع تقلّص هذه الإيرادات والتغيّرات في هيكلية الضريبة في لبنان, برز تشوّه آخر في مالية الدولة حين كانت الدولة مضطرّة للإعتماد على أرباح مصرف لبنان بالحصول منه على 80% تحوّل إلى الخزينة تطبيقاً لـ “قانون النقد والتسليف”, إذ أشارت المادة 115 من قانون النقد والتسليف إلى وجوب تقويم موجودات الذهب والعملات الأجنبية من قِبَل مصرف لبنان, على أن يُفتح باسم الخزينة اللبنانية حساب خاص تقيّد فيه:

أ ـ الفروق بين ما يوازي موجودات المصرف المركزي من ذهب وعملات أجنبية بالسعر القانوني, وبين السعر الفعلي لشراء أو بيع هذه الموجودات.

ب ـ الأرباح أو الخسائر الناتجة في موجودات المصرف من ذهب وعملات أجنبية, عن تعديل سعر الليرة اللبنانية القانوني أو إحدى العملات الأجنبية.

وعملاً بمضمون هذه المادة, يُعاد تقويم هذه الموجودات مرّة كلّ 15 يوماً. ولغاية نهاية العام 1984, كان المصرف يحوّل فروقات القطع, أي رصيد التقويم الدفتري والفعلي (نسبة 80% من الفروقات عملاً بأحكام المادة 113, التي تنصّ على ان الربح الصافي يتألف من فائض الواردات على النفقات العامة والأعباء والاستهلاكات وسائر المؤونات). ويقيّد 50% من هذا الربح الصافي في حساب في المصرف المركزي يدعى “الاحتياط العام” ويدفع 50% إلى الخزينة. وعندما يبلغ الاحتياط العام نصف رأسمال المصرف يوزّع الربح الصافي بنسبة 20% للإحتياط العام و 80% للخزينة, إلى حساب مفتوح لدى مصرف لبنان تحت الرقم 36([39]). وكانت هذه الفروقات تغطي جزءاً لا يُستهان به من عجز الخزينة سنوياً. وقد بلغت أرباح مصرف لبنان المحوّلة إلى الخزينة 38.4% من إيرادات الدولة سنة 1982, و23% سنة 1985, و55% سنة 1987, ووصلت إلى ذروتها سنة 1989 عندما أصبحت تشكّل 62% من الإيرادات([40]). ومع الرأي القائل بأنّ التقويم الدفتري ليس أرباحاً فعليّة محقّقة بل وهمية يمكن أن تزول في حال هبوط أسعار النقد الأجنبي نتيجة أي تحسّن قد يطرأ على المناخ السياسي في البلاد, نشبت أزمة بين السلطتين المالية والنقدية انتهت إلى تحكيم هيئة التشريع والاستشارات القانونية في وزارة العدل, وذلك مع توقّف مصرف لبنان عن تحويل أرباح إعادة التقويم إلى الخزينة منذ العام 1985, بعد أن كان حوّل إلى الخزينة ما مجموعه 6.5 مليار ليرة لبنانية, أي ما يعادل 1.550مليار دولار أميركي من أرباح إعادة تقويم الإحتياط([41]). والجدير بالذكر ان رصيد إعادة التقويم يؤثّر عملياً في وضعيّة حساب ميزان المدفوعات (سلباً أو إيجاباً) لأنّ قوّة الليرة يتحكّم فيها عاملان: ملاءة مخزون القطع وثبات مخزون الذهب, وفي حال توافرهما تتعزز قيمتها الداخلية والخارجية وكذلك الثقة بها وبتداولها. وقد أثبتت تجارب سنوات الحرب ان الضعف في مخزون القطع أدّى إلى ضعف قيمة الليرة أساساً, وان تحويل الفروقات زاد من حجم النقد المتداول ومن وتيرة التضخم المالي, فارتفعت الأسعار ومعدّلات التضخّم وانحسرت المساعدات الخارجية([42]) بانتظار تحقيق الوفاق السياسي الشامل وبسط سلطة الدولة على الاراضي اللبنانية كافة, علماً ان عوامل أخرى ساهمت في ظهور هذه المؤشّرات السلبية, ومنها تراكم العجز المالي, الأمر الذي أدّى إلى طرح فكرة تسييل أو رهن جزء من مخزون الذهب, مع تعذّر الحصول على موارد عمومية لتغطية العجز المالي المتراكم([43]), مما دفع بمجلس النواب إلى حسم الجدل القائم وإقرار القانون رقم 41/86 بتاريخ 24/9/1986 بمادة وحيدة “بصورة استثنائية, وخلافاً لأي نصّ يمنع منعاً مطلقاً التصرّف بالموجودات الذهبية لدى مصرف لبنان أو لحسابه مهما كانت طبيعة هذا التصرّف وماهيته, سواء أكان ذلك بصورة مباشرة أو غير مباشرة إلاّ بنصّ تشريعي يصدر عن مجلس النواب”.

ثانياً: في نفقات الدولة

من خلال الإمتياز المعطى للدولة والهيئات العامة كسلطة قيادية مسؤولة عن توجيه وتنظيم المجتع وتلبية حاجاته, فإنّ النفقات العمومية لتلك السلطة القيادية يجب أن تمثّل الأداة التي تمكّنها من تحقيق غاياتها. وفي المثال اللبناني لم تكن النفقات أفضل حالاً من الإيرادات, بل هي تعكس الصورة المثالية عن اختلالات تحصل في إدارة الشأن العام الاقتصادي في البلاد, كما يبدو من بنود الإنفاق, وخاصةً حين يكون الحديث عن القياس لتبدّلات هذه البنود من الناتج المحلي القائم.

ولو أمعنّا النظر في الأسباب الحقيقية لارتفاع نفقات الدولة لأمكننا تبيان المؤشرات التالية:

1 ـ ارتفاع نسبة الاجور والرواتب.

2 ـ زيادة نفقات الدولة على دعم السلع الضرورية الاستهلاكية كـالسكر والقمح والبترول.

3 ـ إرتفاع قيمة الفوائد على الدين العام للخزينة, مع ارتفاع سلفات الخزينة المعطاة لمؤسسة كهرباء لبنان ومكتب الحبوب والبلديات.

4 ـ ثبات قيمة الإيرادات الجمركية.

5 ـ هبوط قيمة وحجم الضرائب المباشرة حسب الأسعار الثابتة.

6 ـ توقّف المساعدات الخارجية المرصودة من المؤسسات الدولية والعربية, وتأخّر سداد حوالى 2 مليار دولار مرصودة بحسب مقررات قمّة “فاس” في المغرب.

7 ـ تخصيص موازنة جديدة لوزارة شؤون الجنوب والإعمار تتساوى تقريباً مع غيرها من الوزارات([44]).

صحيح ان الإنفاق العام يُعتبر وسيلة للتدخّل في المجالين الاقتصادي والاجتماعي, مع افتراض كون الموازنة العامة وسيلة لإعادة توزيع الدخل الوطني ولتطبيق السياسات الحكومية في مختلف الميادين, إلاّ ان ما حصل في لبنان, طيلة سنوات الحرب, وفي السنوات القليلة التي تلتها, أكّد على استمرارية سياسة ثابتة اعتمدتها الحكومات في لبنان, إبتداء من الستينات, وتجسّدت في إعداد خطط تنموية في العهود المتعددة. بكلمات أخرى, أمام انعدام فرص العمل في الصناعة والزراعة, وعجز القطاع التجاري والمصرفي عن استيعاب كلّ من يبحث عن عمل في لبنان, “لم تعالج السياسات الاقتصادية المعمول بها في لبنان منذ عهد الاستقلال ـ وباستثناء السياسة المتّبعة في عهد الرئيس فؤاد شهاب ـ هذا الموضوع الجوهري, بل عمّقت تداعي المرتكزات الاقتصادية الاجتماعية اللبنانية بتشجيع قطاع الخدمات على حساب قطاعي الزراعة والصناعة. ويعيش لبنان اليوم قمّة مثل هذا التطوّر الهدّام للنسيج الاجتماعي للبلاد وللتوازن المناطقي, فبعد خمسة عشر عاماً من الفتنة الفتاكة, من 1975 إلى 1990, تُطبَّق السياسات الاقتصادية نفسها التي يُختصر هدفها في جعل بيروت مخزناً تجارياً ومصرفاً إقليمياً, وكأنّ لبنان ليس له أية مقوّمات اقتصادية غير التجارة بمنتوجات الغير, ومن لا يتقن التجارة والمال فعليه أن يهاجر أو ان يلجأ إلى زعيمه الطائفي لإيجاد وظيفة في الدولة أو إلى الهجرة في غياب فرص العمل الكافية في الزراعة أو في الصناعة”([45]).

في 22/10/1989, تمّ التوصّل في الطائف, في المملكة العربية السعودية, إلى اتفاق يضع حدّاً للنزاع اللبناني, وتحديداً “الإتفاق بين الأطراف اللبنانية على قيام الدولة القوية القادرة المبنيّة على أساس الوفاق الوطني, فتقوم حكومة الوفاق الوطني بوضع خطة أمنية مفصّلة مدتها سنة, هدفها بسط سلطة الدولة اللبنانية تدريجاً على كامل الأراضي اللبنانية (...) وحلّ مشكلة المهجّرين اللبنانيين جذرياً, وإقرار حق كلّ مهجّر لبناني منذ العام 1975 بالعودة إلى المكان الذي هُجّر منه, ووضع التشريعات التي تكفل هذا الحق, وتأمين الوسائل الكفيلة بإعادة التعمير”. وإذا ما كان هذا الاتفاق قد توقّف عند الأسس والهيكلية للنظام السياسي الجديد, الا انه لم يقدّم شيئاً جديداً في ما يتعلّق بالمجالين الاقتصادي والمالي, وبالتالي في سبيل بناء وإعمار القاعدة الإنتاجية في البلاد. لقد كان على الدولة رفع مستوى أداء القطاع العام وجعله في مستوى القطاع الخاص وضبطه, وكنّا بحاجة ماسّة إلى تفكير جديد ومتطوّر مع المتطلبات الاقتصادية والاجتماعية للبلاد, وهو تفكير يتجاوز المعايير التقليدية التي درج عليها حتى الآن.

من هنا كان الحديث حول حل المهمات العاجلة والملحة في توفير كلّ من العمل والسكن والتعليم والاستشفاء والضمانات الاجتماعية, كما كان هناك مهمّات ملحّة كتشغيل المطار, والمرفأ, وإصلاح شبكات الكهرباء, والهاتف, ووسائل الاتصالات والمواصلات, وتنفيذ المشاريع العاجلة في المناطق كافة, وهي مهمات لا تقلّ شأناً عن المهمات السياسية والأمنية. فإحياء الاقتصاد وإعادته اقتصاداً وطنياً موحّداً هو الذي يمكن أن يوحّد بين أبناء الوطن, ويستوعب الشباب الذين اعتادوا الحرب ليتحوّلوا إلى العيش المشترك وحياة السلم والاستقرار.

وإذا كان العام 1990 قد شهد حدثاً مالياً مهماً تمثّل في عملية إقرار قانون الموازنة للعام 1990, من قِبَل مجلس النواب, وذلك بعد انقطاع دام خمس سنوات, فإن اللافت في الأمر تمثّل في سياسة عصر النفقات إلى حدود لم نألفها سابقاً. وإذ نعمل على تحليل مالية الدولة وواقع العجز في موازنتها السنوية وكبر حجم الدَين الداخلي والخارجي, لا بدّ من أن نتوقّف عند السياسة النقدية نظراً لأهمية هذه المقولة الاقتصادية وخاصة لناحية واقع الكتلة النقدية ونموّها, لناحية الإشراف والرقابة على أداء الجهاز المصرفي وضمان ودائع المواطنين وتأمين التسليف اللازم, ولناحية قيام المصرف المركزي بدور بنك البنوك ومصرف الدولة تسهيلاً لإدارة الموارد والمدفوعات.

حيال هذه الأهداف الهامة, أتت الإجراءات, في أغلب الأحيان, متعارضة ما بينها, بحيث أتت نجاحاتها جزئية وغير جذرية, إذا لم نقل إنها مضرّة وسلبية. فازدياد عجز الموازنة العامة أدّى إلى تسارع نمو الكتلة النقدية, الأمر الذي أدّى إلى ارتفاع معدّلات التضخم في السنوات القليلة الماضية, بل إلى انهيار سريع في سعر صرف الليرة اللبنانية وتسريع واقع دولرة الاقتصاد.

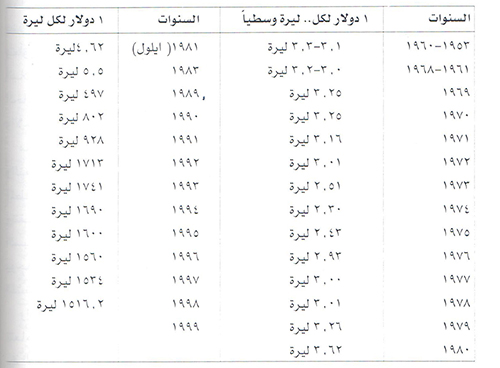

والجدير بالذكر ان مسلسل التغيّر في سعر صرف الليرة اللبنانية قد أتى على الشكل التالي([46]):

ومن خلال المعطيات المتوفرة من قِبَل مصرف لبنان عن نموّ الكتلة النقدية ومقارنتها بمؤشر الأسعار العام, يتبيّن لنا ان العلاقة بين هذين المؤشرين أتت قوية الإرتباط. فخلال عشر سنوات, أي من العام 1975 وحتى العام 1988 ضمناً, وبعد دراسة سلسلة الأرقام المتعلّقة بالكتلة النقدية ومؤشر الأسعار السنوات نفسها والرقم القياسي لنمو ّالكتلة النقدية, إستنتج الدكتور يوسف شبل ان هناك علاقة وثيقة تربط مستوى الأسعار بكمية النقود (نقد في التداول + ودائع تحت الطلب أو ما نطلق عليه تعبير M1), وأنه كلما ارتفعت الكتلة النقدية 100 نقطة كلما ارتفع مستوى الأســعار إلى حوالى 81.7%([47]).

وكانت الفترة الممتدة ما بين الطائف ونهاية العام 1992 فترة إنتقالية ازداد فيها النموّ الاقتصادي, واستعادت الحكومة سلطتها على مصادر إيراداتها, وبخاصة الجمارك منها, إذ بلغت نسبة الإيرادات إلى إجمالي الناتج المحلي ما معدّله 12% عامي 1991 و1992”. ونتج من هذا التحسّن المتزامن مع كبت النفقات انخفاض حادّ في عجز الموازنة الإجمالي, فانخفض العجز في العام 1991 إلى نصف قيمته بالنسبة إلى مستواه في العامين 1989 ـ 1990 وبنــسبة 25% إضافية في العام 1992 ليبلغ 12% من إجمالي الناتج المحلي. وتمّ عصر جزء من النفقات العامة عبر إبقاء نسبة النمو في النفقات الإسمية دون معدّل التضخّم. وازدادت نفقات الموازنة الاسمية بمعدّل 86% في العام 1992, فيما ناهز معدّل التضخّم الـ 120%”([48]).

ومع استتباب الوضع السياسي في لبنان, وخاصة مع تشكيل الحكومة الحريرية الأولى خريف 1992, تصدّرت الخطاب السياسي المعلن جملة من الأهداف الاقتصادية الأساسية والمترابطة التي آل الحكم على نفسه العمل على تنفيذها في المدى القريب والمتوسط, ومنها:

1 ـ السيطرة على التضخّم وارتفاع الأسعار, وتحقيق الاستقرار النقدي وإعادة الثقة إلى العملة الوطنية.

.2 ضبط العجز المالي للدولة, والسيطرة بالتالي على تطوّر قيمة الدين العام الاجمالي.

3 ـ العمل على إعادة بناء الدولة من خلال إصلاح الإدارة والمؤسسات العامة.

4 ـ العمل على معالجة الاختلالات الاجتماعية التي تعاني منها فئات واسعة من اللبنانيين([49]).

وإذ يذكر رئيس الحكومة السابق رفيق الحريري, أنه عشيّة تشكيل حكومته الأولى أواخر العام 1992 كان سعر صرف الليرة اللبنانية وصل إلى حدود 2800 ليرة لكل دولار أميركي, وان معدّل التضخم اجتاز عتبة الـ120%, ووصلت معدّلات الفوائد على ســندات الخزينة إلى 34%, وتعدّى معدّل الفائدة على التسليفات والقروض التي تمنحها المصارف ما نسبته الـ51%([50]), نراه يؤكّد على ضرورة أخذ أحد الخيارات الرئيسية الثلاثة لمعالجة الواقع المرير: فإما خيار الانتظار للمساعدات الخارجية قبل الإنفاق على إعادة الإعمار, في وقت كانت الديـون العامة تبلغ نهايـة العام 1992 ثـلاثة مليارات دولار وبمعدّلات فائدة بلغت 34%؛ وإما خيار زيادة الضرائب والرسوم في بلد خارج من حرب مدمرة ويعاني من خسائر هائلة ومن انعدام الأرباح في القطاع الخاص؛ وإما أخيراً خيار النمو والإنماء والإعمار لتوفير بنية تحتية حديثة تشكّل شرطاً مسبقاً وقاعدة لا بدّ منها لتفعيل الدورة الاقتصادية([51]). وكما نعرف فأنه مع الخيارات تكون الغلبة للـ “أحلاهم مرُّ”, إذ تمّ ضبط معدّل التضخم وأصبح تحسّن سعر صرف الليرة اللبنانية نموذجاً يُحتذى, و”ازدهر القطاع المصرفي مع تضاعف الودائع لديه من 7 مليارات دولار في العام 1992 إلى 30 مليار دولار في أواخر العام 1998, بينما ارتفعت رسملة المصارف بشكل كبير, وتضاعفت إلى أكثر من 14 مرة لتصبح في حدود 2.4مليار دولار”([52]).

وهذا الوضع الاقتصادي الجديد كان حمل في طيّاته توجّهاً لـ “اتباع سياسة إنفاقية توسّعية ولتطبيق سياسة ضرائبية واضحة الأهداف والمعالم, إن كان على صعيد معدّلات النمو الاقتصادي أم على صعيد الدور المستقبلي للبنان في منطقة يُعاد ترتيبها ضمن مسار العولمة”([53]). صحيح انه كانت سُجِّلت, من دون أدنى شك, نجاحات مهمة على أكثر من صعيد, بعد العام 1992, تمثّلت في تعزيز سعر صرف الليرة اللبنانية تجاه العملات الأجنبية, بالتزامن مع سياسة التثبيت النقدي التي اتبعها لبنان منذ العام 1993, وفقاً لنصيحة صندوق النقد الدولي, إضافة إلى التراجع في معدّلات التضخّم وأسعار السلع, الا ان هذا الأمر تزامن مع بروز سلبيات هامّة ومكلفة للغاية, في مقدمتها سياسة معدّلات الفوائد المرتفعة, التي من نتائجها الارتفاع المتنامي في أعباء خدمة الدَين, وتعزيز السلوك الريعي للمواطن الذي فضل طريق التوظيفات في سندات الخزينة, الكريمة العطاء, على التوظيف مباشرة في القطاعات الاقتصادية المختلفة والمرتبطة مباشرة بالإنتاج. وليس في هذا السلوك ما يثير الاستغراب, “فالعائد على سندات الخزينة اللبنانية شكّل ثالث أعلى عائد مقابل أدنى مخاطرة, إستناداً للدراسة التي أجريت على 34 بلداً في العالم”([54]). كما تمثّل في كون التحسّن النقدي بدا وكأنه هدف قائم بذاته ولذاته, بمعزل عن بقية الأهداف الأخرى الأشمل والأعمّ في تفعيل العملية الإنتاجية وزيادة استخدام العملة الوطنية من قِبَل القطاع الخاص في مجالات الاستثمار المختلفة.

ومع تراجع الاستثمارات الخاصة, كما الاستثمارات العامة, تراجع معدّل النمو الحقيقي للناتج المحلي الإجمالي إلى حوالى 5.3%, علماً “ان الإنفاق الاستثماري على إعادة الإنماء والإعمار الذي قام به القطاع العام بلغت قيمته الوسـطية 800 مليون دولار أمـيركي في الـسنة, خلال فـترة 1993 ـ 1997”([55]). وهذه السياسة المالية التوسّعية عنت قبل كلّ شىء زيادة النفقات العامة بمقادير كبيرة ومتزايدة عن الإيرادت العامة, وأتت أرقامها, بين العام 1993 وحتى نهاية العام 1998, على الشكل التالي: مجموع الإنفاق العام يساوي 28 مليار دولار, أما حجم إيرادات الخزينة فيبلغ 12.5 مليار دولار. وتكون الزيادة في الدين العام بلغت حوالي 15.5مليار دولار([56]). ولقد أدّى ذلك إلى تسارع زيادة العجز العام السنوي وارتفاع الدَين العام الاجمالي, قيمةً ونسبة, من الناتـج المحلي الإجمالي, إلى جانب ارتفاع خدمة الدَين العام التـي وصلت إلى حوالى 90% من مجمل الإيرادات العامة, بعد ان كانت تشكّل 43% من الإيرادات في نهاية العام 1993([57]). ونظراً لأهمية ومخاطر سياسة التمويل بالعجز على الاقتصاد اللبناني, نبادر إلى التذكير بأنّ الحكومات تلجأ عادةً إلى تمويل العجز في الموازنة من مصادر عـدّة, كالمسـاعدات والقـروض العامــة الداخلية والخارجية والمعونـات من المؤسسات الدولية الحكومية أو الخاصة. ولعلّ أهم أدوات التمويل هو في الاقتراض عن طريق إصدار سندات الخزينة الآنفة الذكر, بفوائد محدّدة ولآجال مختلفة, أو عن طريق القروض الخارجية. ولقد امتصّت الدولة مليارات الليرات اللبنانية من الجمهور والمؤسسات المالية الخاصة (المصارف التجارية). ويؤكّد الدكتور الياس سابا في “مشروعه البديل” ان الحكومة لجأت إلى الاقتراض ـ عبر سندات الخزينة ـ:

- بمبالغ تفوق الحاجات الفعلية للخزينة, الأمر الذي رتّب فوائد إضافية على مبالغ جُمِّدت في حساب الخزينة لدى مصرف لبنان من غير أن تُستعمل. ويمكن تقدير الكلفة “الإضافية” للفوائد على الأموال غير المستعملة بحوالى 365 مليار ليرة للعام 1994. وهذه الكلفة سبّبت عجزاً إضافياً في الموازنة تمثّل بحوالى 9% من نفقات موازنة 1994, الأمر الذي خلق ضغوطاً تضخمية إضافية, مما خلق بدوره ضغوطاً إضافية على سعر صرف الليرة نفسه([58]).

- حرمت هذه السياسة قطاعات اقتصادية عدّة من مصادر تمويل بالليرة اللبنانية, الأمر الذي أدّى إلى رفع الفوائد وإلى المزيد من التضخمّ وإلى المزيد من الضغط على سعر صرف الليرة وإلى المزيد من الدولرة.

- رافق سياسة تثبيت سعر الصرف المزيد من سوء توزيع الدخل والثروة وارتفاع هوامش الربح.

- كلّفت هذه السياسة مصرف لبنان نزيفاً ضخماً في احتياطياته الصافية من العملات الأجنبية, لأنه خسر حوالى 1760 مليون دولار خلال فترة 11 شهراً (من أول تشرين الأول 1994 إلى نهاية آب 1995), أي ما يوازي 78% من احتياطيه في نهاية شهر أيلول 1994.

- أضعفت هذه السياسة قدرة لبنان التنافسية وجعلته بلداً مرتفع الأسعار, الأمر الذي انعكس سلباً على قدرته التصديرية للسلع والخدمات على السواء.

- إن ربط سعر صرف الليرة بالدولار الأميركي أدّى إلى انخفاض قيمتها وقيمة احتياطي مصرف لبنان بالعملات الأجنبية, وذلك بسبب هبوط سعر صرف الدولار تجاه بعض العملات الرئيسية. وهكذا يتضح ان الحكومة فشلت في تحسين وتثبيت سعر صرف الليرة بالمفهوم الاقتصادي الموضوعي. ذلك ان ما حصل بقي مربوطاً باستمرار جوّ التفاؤل المفتعل, والمغذى على الدوام, والمرتبط إلى حدّ بعيد بشخص رئيس الحكومة وببقائه في السلطة, من غير أن يستند إلى عوامل اقتصادية موضوعية([59]).

من هنا كانت الضرورة تقضي باحتواء العجز الكبير في موازنة الحكومة. ففي نهاية العام 1997, اتخذت الحكومة قراراً حازماً بالمحافظة على عجز الموازنة (حيث العجز يعني دائماً ـ الفرق بين النفقات والواردات) بحدود الـ 42% من مجموع المدفوعات لسنة 1998, وهو ما يساوي 12بالمئة من إجمالي الدخل المحلي, علماً ان العجز كان بلغ 59% سنة 1997, أو ما يساوي 23.5بالمئة من إجمالي الدخل المحلي ـ وهي نسبة مرتفعة جداً([60]).

ولربما أتت المحاولة الحكومية في سياق النشاط والنمو الاقتصاديين بتشجيع تدفّق رؤوس الأموال من الخارج, مما يؤدي إلى زيادة السيولة وتخفيض معدّلات أسعار الفوائد, الأمر الذي يؤدّي تلقائياً إلى المزيد من النمو وإفساح المجال أمام المزيد من فرص العمل وتحصيل نسبة أعلى من الإيرادات كأفضل وسيلة لحلّ مشكلة العجز. من هنا أيضاً كان التركيز على اتباع سياسة اقتصادية ذات بُعد أو عمق تنموي مستدام. فسياسة الحدّ من العجز في الموازنة ليست إلاّ مجرّد “وسيلة لتحقيق أهداف اقتصادية أخرى, وهي ليست هدفاً في حد ذاتها. لذلك يأتي التخوّف من الإفراط في هذه السياسة على حساب الاقتصاد الوطني والمستوى المعيشي للشعب اللبناني. فالوسيلة لبلوغ هدفٍ ما, عندما تصبح هدفاً لذاتها, تتحوّل في الواقع إلى عقبة إضافية وإلى نتيجة مناقضة لسبب اللجوء إليها أساساً”([61]).

وما الإرتفاع المتزايد في حجم الدين العام والاستدانة الداخلية أوّلاً, ثم الإستدانة الخارجية لاحقاً, بغية تسديدهما, الأمر الذي أوصل المالية العامة للدولة إلى حلقة مفرغة ورثتها الحكومة الحالية عن سابقاتها, ما هي إلاّ النتيجة الحتمية والمنطقية للهروب إلى الأمام, وذلك بعدم تناسبها مع تطوّر المؤشرات الاقتصادية الكلية, سيما منها الناتج المحلي, حيث “لامست نسبة الدَين العام القائم إلى هذا الناتج عتبة الـ 111% مع نهاية العام 1998”([62]). من هنا الكلام عن عدم إمكانية تحقيق التوازن بين الإيرادات والنفقات العامة, حيث كلّ الدلائل كانت تشير إلى ان العجز المالي للدولة ما زال ماضياً أكثر فأكثر في اكتساب سمات ذات طابع بنيوي بددها تصريح وزير المالية عن “شبه أعجوبة” في ما حصل وتحقق خلال هذه السنة, علماً ان المؤشر الصادر عن مصرف لبنان يدلّ على ان نسبة النمو أواخر تشرين الثاني (من العام 1999) زادت 1 في المئة لتصبح 1.72 في المئة([63]).

خلاصة عامة

ما زال أمام لبنان الكثير مما يستوجب عمله حتى يتم القطع مع المرحلة الماضية, التي ما زلنا, وسنبقى لفترة مستقبلية قادمة نعيش مورّثاتها, بكلّ ما في الكلمة من معنىً اقتصادي واجتماعي, وخاصة ان “دولرة” الاقتصاد ما زالت مرتفعة, بالمفهوم النسبي والمطلق, إذ بلغت نــسبتها في الودائع 65.8% وفي التسليفات 89%, في أواخر أيلول 1998, وهما نسبتان قريبتان مما كانتا عليه في نهاية العام 1992([64]).

أمّا في ما يتعلق بمستوى الفوائد المرتفعة على الليرة اللبنانية, فما زالت هذه النسبة الفعلية “قاتلة” تبلغ 14%, متميّزةً عن سائر البلدان بهذا المستوى من الفوائد الفعلية, “ليس فقط للدَين العام, بل قاتلة للقطاع الخاص وللإستثمارات لأي نهضة اقتصادية”([65]). فهذه الفوائد المرتفعة طردت القطاع الخاص من سوق التسليفات بالعملة اللبنانية, ولا يمكن بالتالي تحقيق تنمية اقتصادية في لبنان عن طريق تسليف قطاعات الاقتصاد بالعملة الأجنبية, التي لا يمكن التحكّم بأحجامها وكلفتها([66]), إضافة إلى الضغوطات السياسية المرافقة لها, وذلك حين يكون الحديث عن بعض القروض الخاصة الآتية من وراء الحدود.

وطبعاً لا بدّ من التنويه بضرورة التمييز بين الإعمار والتنمية. فحين يكون الحديث منصبّاً فقط على الناحية الإعمارية, نرى الجهود والإمكانات كلها متمحورة حول البنية المادية التحتية أساساً, مع استبعاد, أو تهميش, كلّ الحاجات الاجتماعية والإنسانية والتربوية. وإذا ما كان الوطن, بعد الإنتهاء من الحرب المدمّرة, بحاجة ماسة إلى إعادة بناء ما دُمِّر, أو إلى إعادة بيروت إلى سابق عهدها كأكبر مركز تجاري ومالي في الشرق الأوسط, على الرغم من كلّ التطوّرات العملاقة التي حصلت في البلدان المجاورة والبعيدة, التي تطوّرت بدورها وعرفت تقدّماً هائلاً في تطوير بناها التحتية وشبكات النقل والمواصلات وإنشاء الجامعات الحديثة والمستشفيات والمرافق السياحية. والتصوّر الحاصل الذي تمّ تبنيه في لبنان, على الرغم من أهميته الكبيرة, هو تصوّر إعماري فقط, وليس تصوّراً انمائياً. بل أكثر من هذا “يمكن القول ان التصوّر الإعماري هو الذي رسم وفرض ملامح الأساليب الإنمائية, وليس العكس كما يستحسن أن تكون الأمور”([67]). من هنا أهمية وضع تصوّر للأولويات في الإنفاق الحكومي ولحظ قياس التبدّلات بنصيب بنود الإنفاق من الناتج المحلي القائم, حتى لا تأتي أولويات الإنفاق للسنوات القادمة شبيهة بسابقاتها, وبالتالي لا تكوِّن خيارات تنموية, حيث الإخلال بالتوازنات الماكرو اقتصادية الأساسية وبالعلاقة الجدلية ما بين الإقتصادي والإجتماعي ومسيرة الإعمار يأتي بإتجاه واحد, أي لصالح رأس المال, و ما يعنيه من الأرباح والفوائد والريوع, على حساب الأجور في القطاعين العام والخاص. ولقد تنبه الدكتور جورج قرم إلى هذه المسألة, من زاوية الفروقات بين الاستثمارات والتوظيفات, حين أكّد أنّ هناك ضرورة للتمييز بينهما. فالإكتتاب في سندات الخزينة ليس استثماراً وإنما توظيف مالي, كما ان شراء شقة فخمة ليس استثماراً. إن أي جهد إضافي يعزز البنية الإنتاجية في ذاتها ويعطي الإقتصاد القدرة على تصنيع سلعة أو خدمة جديدة لتصديرها إلى الخارج, هو ما نسميه استثماراً. أما البقية فتوظيف مالي أو نشاطات ريعية([68]).

وإذا ما كان الخلاص من كلّ المعوِّقات الاقتصادية يكمن في الخروج من الحلقة المغلقة أو المفرغة إلى الحلقة الإيجابية التي تسمح بتحقيق معدّلات متزايدة من النموّ وتحسين القدرة الإنتاجية وإعادة بلورة , بل وصنع الميزات النسبية المقارنة للبنان الجديد, والسيطرة على بنية تكاليف الإنتاج المرتفعة و”الأكلاف الزائدة”, في شكل طاقة إنتاج إضافية معطلة, إلى جانب نفقات تشغيل سنوية إضافية وسمسرات غير مبررة, ودمج القطاعات الاقتصادية بعضها بالبعض الآخر بين مدخلات ومخرجات, وترابطات أمامية وخلفية, والعمل على إيجاد كلّ السبل المؤدية إلى تعظيم إنتاج القيمة المضافة؛ فإنّ من حق الناس ان تسأل, وهو ما عبّر عنه فخامة الرئيس العماد اميل لحود “عن نوع السياسة الاقتصادية والمالية التي ترعاهم, وما هي اعباؤها, وكيف تراكمت, والى أين ستقود, كما ان من حقهم ان تكون لهم سياسة ضريبية متوازنة وعادلة تتوزّع فيها

[1] سلّوم عبد الأمير. “السلطة التشريعية وحماية مخزون الذهب”. مجلة الحياة النيابية, بيروت, 1996, آذار, المجلد الثامن عشر, ص 26 ـ 35.

[2] عملات بلدان العالم. بوريسوف س.م, فورونين أ.غ, ريبالكو غ. ب. موسكو, الأموال والإحصاء, 1981, ص 153 ـ 154.

[3] البساط هشام, المشكلة النقدية والمالية في لبنان. في كتاب “لبنان والبنية الطائفية”. منشورات دار الفن والأدب, بيروت, مؤسسة الأبحاث العربية, ص 102.

[4] حمدان كمال, “الأزمة اللبنانية, الطوائف الدينية, الطبقات الاجتماعية, والهوية الوطنية”. الفارابي, ترجمة: رياض صوما, الطبعة الأولى 1998, ص 89.

[5] CHIHA Michel, “ Propos d’Economie Libanaise”. Publication de la Fondation Michel Chiha, Editions du Trident, Beyrouth, 5691, p. 201.

[6] CHIHA Michel, Ibidem, p. 119.

[7] د. العكاوي سميرة. “لبنان في السياسة الشرق أوسطية للولايات المتحدة الأميركية 1965/1975”, أطروحة دكتوراه في العلاقات الدولية صادرة عن جامعة كييف الحكومية 1984.

[8] د. حمدان كمال, “مهدي عامل”, ص 40, أيضاً: خليل أ. “انترا: أزمة بنك أم أزمة نظام؟” بيروت, 1967, ص 250.

[9] د. حمدان كمال, ص 21.

[10] صايغ ي. عطالله م. “نظرة ثانية في الاقتصاد اللبناني”. بيروت, الطليعة, 1966, ص 2728.

[11] االمرجع السابق, ص 3132.

[12] الحياة, 31 تشرين الأول 1964.

[13] DUBAR Claude, NASR Salim. “Les classes sociales du Liban”, presses de la fond.nationale des sciences politiques, 6791, p. 27.

[14] د. حمدان كمال, مهدي عامل. “الطغمة المالية في لبنان”, الطريق, العدد ,4 1973, ص 24.

[15] ايسايف ف. أ. “العلاقات الاقتصادية بين الدول العربية والدول النامية”, 1971- 1982, موسكو, دار العلم, 1983, ص 150.

[16] د. بشير اسكندر. “التنمية في لبنان. الفرصة الثانية للنهوض الاقتصادي والاداري”. بيروت, دار العلم للملايين, 1994, ص 21. نلاحظ هنا انه في إحصاء حديث حول توزيع الأموال والودائع في البنوك اللبنانية, ظهر ان 3% من المودعين يملكون 75% من الأموال المودعة و76% من المودعين يملكون 6 في المئة من الاموال المودعة و21% من المودعين يملكون 18 في المئة من الاموال المودعة. أنظر: أنيــس أبـي فـرح. سياسة الأجور والمداخيل.مجلة أبعاد, بيروت, العدد الثاني: تشرين الأول 1994, ص 159.

[17] "Le Système Monétaire et la Banque au Liban”. Beyrouth, 0791, p.321.

نلاحظ هنا ان مجموع المصارف العاملة وصل في العام 1998 إلى 78 مصرفاً, منهم 40 مصرفاً تجارياً لبنانياً و11 مصرفاً لبنانياً ذات مساهمة عربية أكثرية و 4 مصارف لبنانية ذات مساهمة أجنبية أكثرية و5 مصارف عربية و10 مصارف أجنبية. انظر جمعية مصارف لبنان. التقرير السنوي 1997/1998, ص 183- 184.

[18] Cermoc, “Etat et Perspectives de L’industrie au Liban". 1978, mai p.7.

[19] Dubar, Nasr. Op. cit. p. 97.

[20] حمدان كمال, الطريق, العدد 4, 1979, ص 63.

[21] “الموازنة, الضرائب والسياسة المالية”, الطريق, العدد ,3 ,1975 ص 27- 32.

[22] هاني كمال. “ماذا بقي من الليرة اللبنانية”, الأخبار, 19 ك. أول 1974, العدد 51/1007, ص 6.

[23] هاني كمال. “لماذا اشترى المصرف المركزي اللبناني ملايين الدولارات أثناء الأزمة”, الأخبار 30 حزيران 1973, العدد 22/977, ص 10.

[24] نجيب الكسندرا. “بعض مشكلات الهجرة والبطالة قبل وخلال الحرب الأهلية”. الطريق, 1984, العدد 6, كانون الأول, ص 126- 128.

[25] القصيفي جورج. “مدخل إلى دراسة الهجرة القسرية والخارجية في لبنان خلال 1975- 1991: الوقائع والسياسات”. المستقبل العربي, 1993/2, العدد 168, ص 57.

[26] محتسبة من: د. علي فاعور. الآثار الاجتماعية والاقتصادية للهجرة اللبنانية. الجامعة اللبنانية. كلية الآداب والعلوم الانسانية. مجلة حنون, 1993, العدد 22, ص 61؛ والجدير ذكره أنّ تحويلات اللبنانيين بلغت وفقاً لمصدر آخر ما يساوي 300 مليون دولار كمعدل سنوي عام 1975, وهي هنا تفوق بكثير المصدر السابق الذكر, وبلغت نحو 2 مليار دولار تقريباً عام 1982, أي ما يمثّل 75% من الناتج المحلي القائم لتلك السنة. ـ أنظر: ـ كمال حمدان. الأزمة اللبنانية. بيروت, 1998, دار الفارابي, الطبعة الأولى, ترجمة رياض صوما, ص 231.

[27] د. حمدان كمال. “مشروع إعادة إعمار بيروت , الحصيلة... والتوقّعات”, مجلة الطريق العدد الثاني 1997, ص 8.

[28] د. حمدان كمال. “ليس لبنان وحده الذي تغيّر بل تغيّر العالم من حوله. ـ” الحياة, الأحد 2 شباط 1992, العدد 10587, ص 14.

[29] عيسى نجيب. “سياسة العمالة”. مجلة ابعاد, بيروت, 1984, العدد 2, ص 128.

[30] التقرير الوطني للتنمية البشرية في لبنان. الشباب والتنمية. تقرير صادر عن برنامج الامم المتحدة الإنمائي بالتعاون مع مجلس الإنماء والإعمار. بيروت, لبنان ـ أيلول 1999, ص 77.

[31] بقي معدل التضخم في لبنان مرتفعاً بالمقارنة مع معدّلات التضخّم السائدة في غالبية البلدان التي يتبادل معها لبنان, وذلك بعد انخفاض المعدّل من 120% عام 1992إلى حوالى 5% حالياً, بينما معدّل التضخّم في الدول الصناعية بحدود 2% فقط. ـ أنظر: ـ جمعية مصارف لبنان. التقرير السنوي 1997/1998. ص 14.

[32] د. حمدان كمال. “سياسة الأجور والمداخيل”. أبعاد, 1994, العدد الثاني: تشرين الثاني, ص 145146.

[33] د. سليم الحص. “الدولة والحرية الإقتصادية في لبنان”. الإقتصاد والأعمال, تموز, 1981.

[34] أنظر وقائع مؤتمر إنماء لبنان الاقتصادي. المجلس الإسلامي الشيعي الأعلى. مركز الدراسات والتوثيق والنشر. سلسلة دراسات الحياة اللبنانية ـ 3 , بيروت 17 ـ 18 ـ 19 ـ و20 شباط 1993, ص 114.

[35] العياش غسان. “أزمة المالية العامة في لبنان. قصة الإنهيار النقدي 1982 ـ 1992”. دار النهار للنشر, بيروت 1997, ص 79. ويضيف الدكتور عياش إلى تحليله فكرة فقدان العدالة في التحصيل, إذ ان عبء الضرائب المباشرة يقع بصورة أساسية على ضريبة الدخل المحصّلة من الأجراء في القطاعين العام والخاص الذين لا يستطيعون التهرّب من دفع الضريبة, فيما القيمة الحقيقية لأجورهم تذوب مع الذوبان المستمر في قيمة الليرة اللبنانية. ـ المصدر نفسه ص 80. وكملاحظة هامة جداً يؤكد الدكتور جورج قرم انه إمّا أن نقبل بدفع ضريبة دخل بمستويات معقولة لا تزيد على 25% أو 30% من جميع المداخيل المحققة في لبنان أو انطلاقاً من لبنان, وذلك بعد سدّ الثغرات القانونية, الأمر الذي يحقّق العدالة في التكليف والتحصيل, أو ان يبقى لبنان على مسار اقتصادي هزيل معرّضاً للهزات والأزمات المستمرة. ـ أنظر: جورج قرم. إنماء لبنان الإقتصادي: عبر الماضي للمستقبل. مجلة شؤون المتوسط, بيروت, 1993, العدد السابع عشر, ص 36.

[36] العياش غسان. “أزمة المالية العامة في لبنان. قصة الإنهيار النقدي 1982 ـ 1992”. دار النهار للنشر, بيروت, 1997 ص 76 ـ 77. من المعروف انه تمّ إلغاء الدولار الجمركي بقرار من حكومة الحريري بعد عشرة أعوام وستة أشهر على بدء سريان مفعوله.

[37] العياش غسان, المصدر السابق, ص 74.

[38] التقرير الوطني للتنمية البشرية في لبنان 1998. الشباب والتنمية. تقرير صادر عن برنامج الأمم المتحدة الإنمائي بالتعاون مع مجلس الإنماء والإعمار. بيروت, لبنان ـ أيلول 1999, ص 3738.

[39] أنظر: عبد الأمير سلّوم. “السلطة التشريعية وحماية مخزون الذهب”. مجلة الحياة النيابية, بيروت, المجلد الثامن عشر, آذار 1996, ص 2930.

[40] العياش غسان, مصدر سابق, ص 81.

[41] العياش غسان, مصدر سابق, ص 133134.

[42]ولا ننسى طبعاً خسارة لبنان من المساعدات الخارجية الموعود بها من مؤسسات دولية وعربية, كالبنك الدولي ومؤسسات الأمم المتحدة والجامعة العربية, وهذه الأخيرة كانت وعدت, بموجب قرارات مؤتمر القمة العربية في فاس بـ 2 مليار دولار.

[43] سلّوم عبد الأمير, مصدر سابق, ص 30 ـ 31. ويؤكد هذا الباحث الاقتصادي في الصفحة 28 من المرجع المذكور ان لبنان بدأ بشراء الأونص تروي (31.1غرام ) بـ 35 دولاراً إبتداء من العام 1949, ثم بـ 38 دولاراً حتى عام 1972, ثم بـ 42.222دولاراً إبتداء من العام 1973 (وهو السعر المحدّد من قِبَل صندوق النقد الدولي), حيث بلغت قيمة التغطية بالدولارات 389.300 مليون دولار وفقاً للسعر المذكور و 3220 مليون دولار وفقاً لسعر الأونص تروي في السوق (350 دولار). وبتاريخ 15/10/1979 بلغ حجم التغطية بالليرات اللبنانية 10.819 مليارات مقابل 3.645 مليارات في التداول, فتكون نسبة التغطية 297%. وإذا أضفنا قيمة العملات الأجنبية إلى قيمة الذهب يصبح حجم التغطية الإجمالي 19.418 مليار ل.ل وترتفع النسبة إلى 342% مما يدل على قوّة الليرة قبل انهيارها إبتداء من عام 1984.

[44] د. محمد حيدر. “أسباب هبوط الليرة اللبنانية 1975 ـ 1991. دراسة من المنظورين الاقتصادي والمالي ـ2ـ”. مجلة العرفان. بيروت, 1995, أيار وحزيران, العددان الثالث والرابع, المجلد التاسع والسبعون, ص 31 ـ 32.

[45] د. جورج قرم. “مدخل إلى لبنان واللبنانيين تليه اقتراحات في الإصلاح”. دار الجديد. بـيروت, 1996, ص 160 ـ 161.

[46] عملات بلدان العالم. بوريسوف س.م, فورونين أ.غ, ريبالكو غ. ب. موسكو, الأموال والإحصاء, 1981, ص 153 ـ 154, عبد الله عطيه. مخاطرالعجز والدين العام على الإستقرار والحريات في لبنان. الدولية للمعلومات, دار الجديد, 1998, ص 95. (للأعوام 1983 ـ 1997), إدارة الإحصاء المركزي. النشرة الإحصائية, نيسان 1999, العدد 99/4, ص 45 (عن العام 1998 فقط).

[47] د. شبل يوسف. “مقالات في الإقتصاد التطبيقي”. دار الحمراء, بيروت, 1990, ص 132.

[48] حتي سعيد, شحادة كمال, شاهين وسيم, ديبة غسان. “سياسة الموازنة في لبنان. مذكرة للمناقشة العامة”. سلسلة المنبر الاقتصادي اللبناني 3, بيروت, المركز اللبناني للدراسات, 1997, ص 19.

[49] د. حمدان كمال. “مشروع إعادة إعمار لبنان. الحصيلة والتوقّعات”. مجلة الطريق, بيروت, 1997, العدد الثاني, السنة السادسة والخمسون, ص 10.

[50] الحريري رفيق. “الحكم والمسؤولية. الخروج من الحرب والدخول في المستقبل”. منشورات الشركة العربية المتحدة للصحافة, بيروت ـ تموز/يوليو 1999, ص 15.

[51] المصدر السابق, ص 21 ـ 24.

[52] المصدر السابق, ص 27.

[53] د. عطية عبد الله. “مخاطر العجز والدين العام على الإستقرار والحريات في لبنان”. بيروت, دار الجديد, الدولية للمعلومات, 1998, ص 65.

[54] د. عطية عبد الله. المصدر السابق, ص 65.

[55] جمعية مصارف لبنان. التقرير السنوي 1997/1998, ص 11.

[56] الحريري رفيق, مصدر مذكور سابقاً, ص 51.

[57] جمعية مصارف لبنان. التقرير السنوي 1997/1998, ص 11 ـ 12.

[58] يورد الدكتور عطية تحليلاً ومعطيات مفادها ان مجمل الدَين الداخلي لمتطلبات إعادة الإعمار (النفقات الإستثمارية) لا يُشكّل سوى 12.6% من نفقات الموازنة العامة, وان النفقات الجارية تتزايد بمعدّل يفوق بكثير تزايد الإيرادات المحققة, وانه بسبب الإستدانة بأكثر من حاجة الخزينة لتغطية العجز, بهدف الحفاظ على استقرار النقد الوطني, حرصت الحكومة على الحفاظ برصيد دائن للخزينة بشكل مستمر لدى المصرف المركزي والذي ما برح يتزايد سنة بعد سنة حتى وصل في آخر حزيران 1997 إلى 4579 مليار ليرة, مما رتب زيادة ملحوظة في فاتورة خدمة الدين الذي بات يشكل 44% من مجمل الموازنة, ويستهلك اكثر من 100% من مجمل الايرادات للعام 1997. ـ أنظر: عبدالله عطية. مخاطر العجز والدَين العام, مصدر سابق, ص 18. وهذا هو رأي الخبير الاقتصادي د. مروان اسكندر حين يؤكّد أنه, في فترة سابقة, أي في العام 1986 دأبت السلطات النقدية على تحقيق هدفين متناقضين, أي تثبيت سعر صرف الليرة وتمويل العجز العام المتراكم, وذلك عن طريق احتفاظ مصرف لبنان بسندات الخزينة الفائضة عن اكتتابات المصارف التجارية, فكوّنت تلك السندات مع ديون مصرف لبنان للخزينة الجزء النقدي من الدَين العام, أي الجزء الذي يترجم تزايداً مباشراً في الكتلة النقدية خلافاً للجزء المموّل من الدَين الذي يتكوّن من التحويلات المالية إلى الخزينة. ومن الواضح ان الجزء النقدي من الدين العام يؤدّي إلى تضخّم مضاعف, تحاول السلطات النقدية الحد منه من خلال تمويل الدَين العام مباشرة ـ أنظر: مروان اسكندر. السياسة الإنفاقية. مجلة أبعاد, بيروت, 1994, العدد الثاني, ص 99.

[59] سابا الياس. “حوار حول الإقتصاد في جمهورية الطائف. المشروع البديل”, أيلول, 1995, ص 12. (بدون دار نشر).

[60] أنظر التقرير الوطني للتنمية البشرية في لبنان 1998. برنامج الأمم المتحدة الإنمائي بالتعاون مع مجلس الإنماء والإعمار, بيروت, 1999, ص 37.

[61] الحريري رفيق. مصدر سابق, ص 69.

[62] العميد الدكتور منقارة أحمد سامي. “المفاهيم التقليدية والحديثة في الأموال العمومية والموازنة العامة”. طرابلس, 2000, دار البلاد, ص 180. والمؤلّف الذي يستند إلى الدراسة التي كانت وضعتها مؤسسة البحوث والإستشارات في شباط 1999 بالتعاون مع مؤسسة مخزومي للأبحاث في إطار السلسلة الاقتصادية التي تجريها, كان قد أكّد بدوره على قوة ارتباط الأزمة المالية بأزمة الاقتصاد الحقيقي, إذ ان علاقة العجز ـ كنسبة من النفقات ـ بمعدّل النمو ومعدّل الفائدة وميزان المدفوعات (كنسبة من الناتج) خلال الفترة 1994 ـ 1997 هي علاقة قوية نسبياً, أي ان النسبة المرتفعة من العجز قد تزامنت بشكل عام مع معدّلات نموّ منخفضة وفوائد مرتفعة وفائض ضعيف (أو عجز) في ميزان المدفوعات. أنظر ص 185 ـ 186. من ناحية ثانية نسجّل طريقة الإحتساب التالية: ان تثبيت نسبة الدين إلى الناتج يتطلّب ان تحقق الموازنة فائضاً أولياً تساوي نسبته إلى هذا الناتج متوسط الفائدة الإسمية على الدَين العام ناقص مجموع المعدّلين المرتقبين للتضخم ولنمو الناتج المحلي الحقيقي. والوسيلة تكون في خفض النفقات العامة الجارية وليس عن طريق زيادة الضرائب. ـ أنظر : جمعية مصارف لبنان, التقرير السنوي1997/1998, ص 14.

[63] النهار, الخميس 30 كانون الاول 1999, ص 6 و 16.

[64] جمعية مصارف لبنان, التقرير السنوي 1997/1998, ص 13.

[65] قرم جورج: “العجز الكلي لم يتجاوز 42% في المئة” ـ السفير, الإثنين 3 كانون الثاني 2000, العدد 8491, ص 7.

[66] أنظر: غلاّب صلاح. “دراسة تحليلية للموازنة في لبنان”. مجلة أبعاد, بيروت, 1995, العدد الرابع, كانون الأول, ص 240.

[67] قرم جـورج. “السـياسة الاعمارية للجمهورية الثانـية”. مجلة أبعـاد, بيــروت, 1994, العدد 2: تشرين الثاني, ص 21. ويسجل الدكتور قرم ان رهان صانعي القرار هو حصول السلام في المنطقة في الأمد القريب وفتح الحدود وتحقيق الليبرالية الجديدة في التبادلات بين أقطار المنطقة, الأمر الذي يتطلّب بالتالي الإسراع في تهيئة مدينة بيروت لتنافس عواصم المنطقة في استجلاب الرساميل والشركات والحركة التجارية والمالية الإقليمية الخ. ـ جورج قرم, ص 22.

[68] قرم جورج, جريدة النهار, الخميس 30 كانون الأول 1999, ص 16