- En

- Fr

- عربي

Les déterminants de la crise économique actuelle au Liban

Introduction

L’un des paradoxes les plus marquants de la comparaison entre la crise économique actuelle au Liban et celle que le pays du Cèdre a connu dans les années quatre-vingt est que les mêmes raisons qui avaient auparavant abouti à la dollarisation conduisent aujourd’hui à la de-dollarisation... Plusieurs facteurs sont les mêmes comme la détérioration de la situation des Finances Publiques et de la balance des paiements, la perte de la stabilité du taux de change et le déclenchement de l’hyperinflation… Toutefois, d’autres facteurs s’ajoutent aujourd’hui dont notamment le défaut de paiement de la dette publique en devises étrangères, les pertes subies par le système bancaire fortement impliqué dans le financement public et l’épuisement des réserves en devises de la Banque Centrale du Liban (BDL) et sa capacité d’intervention sur le marché de change…

La crise actuelle dont l’éclatement a commencé en septembre 2019 avec les premières restrictions aux retraits en devises étrangères des dépôts bancaires, semble beaucoup plus compliquée que celle des années quatre-vingt avec l’interaction entre les sphères budgétaires et monétaires par l’implication de la Banque Centrale dans le financement de leurs déficits et l’implication de l’ensemble du système bancaire dans le financement de l’endettement public aussi bien pour la dette en livre libanaise qu’une partie important de la dette publique en dollar américain sous forme d’eurobonds, en plus de l’implication des banques commerciales dans le renflouement des réserves en devises de la Banque Centrale par l’achat continu de ses Certificats de Dépôts en devises étrangères.

A partir de là, il s’avère indispensable d’approfondir de manière détaillée les différents facteurs déclenchant la crise budgétaire-monétaire-bancaire généralisée au Liban et de savoir l’impact de chacun sur les différents acteurs économiques. D’où la question principale serait quels sont les déterminants majeurs de la crise économique actuelle au Liban? Et comment ceci s’explique-t-il par les choix des acteurs concernés en matière de politique budgétaire, monétaire et bancaire? Les réponses nécessitent d’étudier dans un premier temps l’effet de l’insoutenabilité de la dette publique et l’implication du système bancaire (BDL et banques commerciales) dans son financement surtout à travers «les ingénieries financières». Ensuite, on étudiera dans un deuxième temps l’impact de la dollarisation dans l’aggravation de la crise notamment par la pénurie de billets en dollar américain et les facteurs qui conduisait à son irréversibilité en matière d’inertie et de différentiels de taux d’intérêts. Enfin, nous aborderons le rôle des déficits de la Balance des paiements dans l’éclatement de la crise…

1. Contexte du Liban avant le déclenchement de la crise de 2019:

A la veille de l’éclatement de la crise économique en Octobre 2019, le Liban était en troisième position mondiale en matière de ratio dette publique/PIB avant d’annoncer en mars 2020 son défaut de paiement de sa dette publique en devises étrangères détenue à moitié par des résidents (Banque du Liban et banques commerciales). L’effondrement du système se traduit par une incapacité de retraits de dollars des dépôts bancaires, sans voter une loi de «contrôle de capitaux», et une chute incontrôlable du taux de change sur le marché parallèle malgré l’application d’un régime d’ancrage du taux de change depuis 1997 dans un pays a taux de dollarisation élevé de 76%[1] sous l’effet du souvenir de l’hyperinflation et de la crise des années quatre-vingt de la période de guerre de 1975-1990.

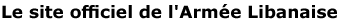

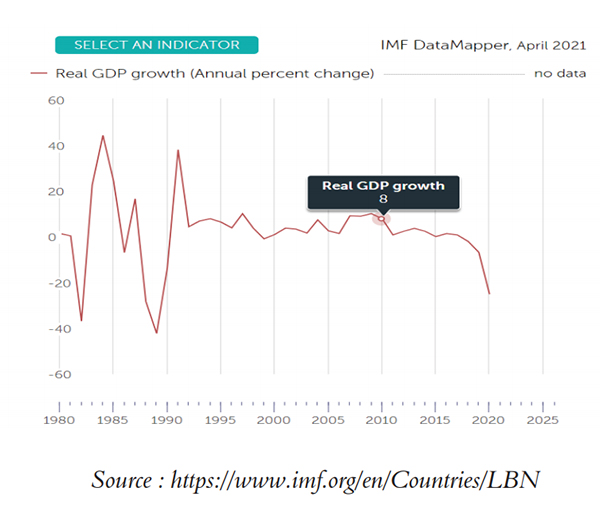

Depuis 2011, le ratio de la dette publique/PIB est en hausse continue, la situation des Finances Publiques en nette dégradation et le taux de croissance économique en chute de 8% en 2010 a moins de 1% fin 2011 l’année du grand tournant pour les différents indicateurs économiques. Le ratio de la dette publique qui avait diminué de 180% en 2006 à 138% en 2011 reprend à fin 2019 se rapproche de nouveau du seuil de 180%[2].

La note souveraine du Liban se dégradait auprès des agences internationales de notation avec l’accumulation d’un déficit remarquable de la balance des paiements depuis 2011 et une diminution continue de ses réserves en devises indispensables pour défendre l’ancrage de son taux de change.

Les détenteurs des euro-obligations s’attendaient à l’annonce du défaut de paiement de l’Etat libanais sur le total de la dette en devises, qui est aujourd’hui de l’ordre de 36 milliards USD dont la moitié est détenue par les banques commerciales libanaises et la BDL.

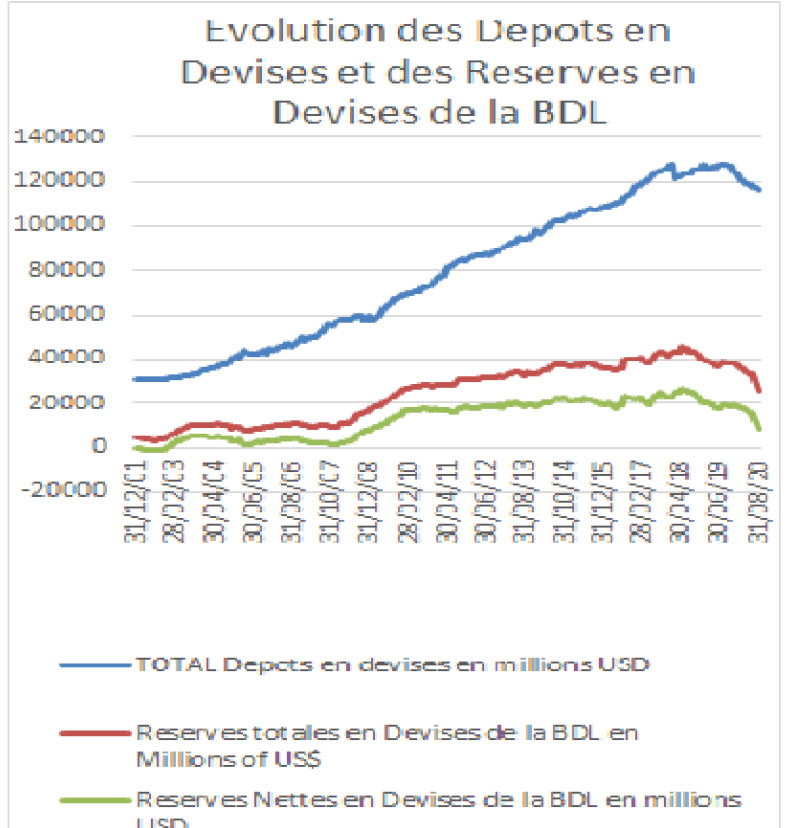

La BDL s’est trouvée contrainte de souscrire en même temps a la plus grande part des bons du Trésor à des taux d’intérêt faibles pour alléger le poids de la dette publique dont la part en devises étrangères était en augmentation continue avec l’émission d’euro-obligations qu’elle cherchait à revendre aux banques commerciales par des «ingénieries financières» visant à renflouer de manière continue ses réserves en devises étrangères pour préserver sa marge d’intervention sur le marché de change et la poursuite de l’ancrage du taux de change qui s’avérait la stratégie la plus efficace de maitrise de la stabilité du pouvoir d’achat vu l’inertie de la dollarisation même après plus de 22 ans de stabilisation du taux de change.

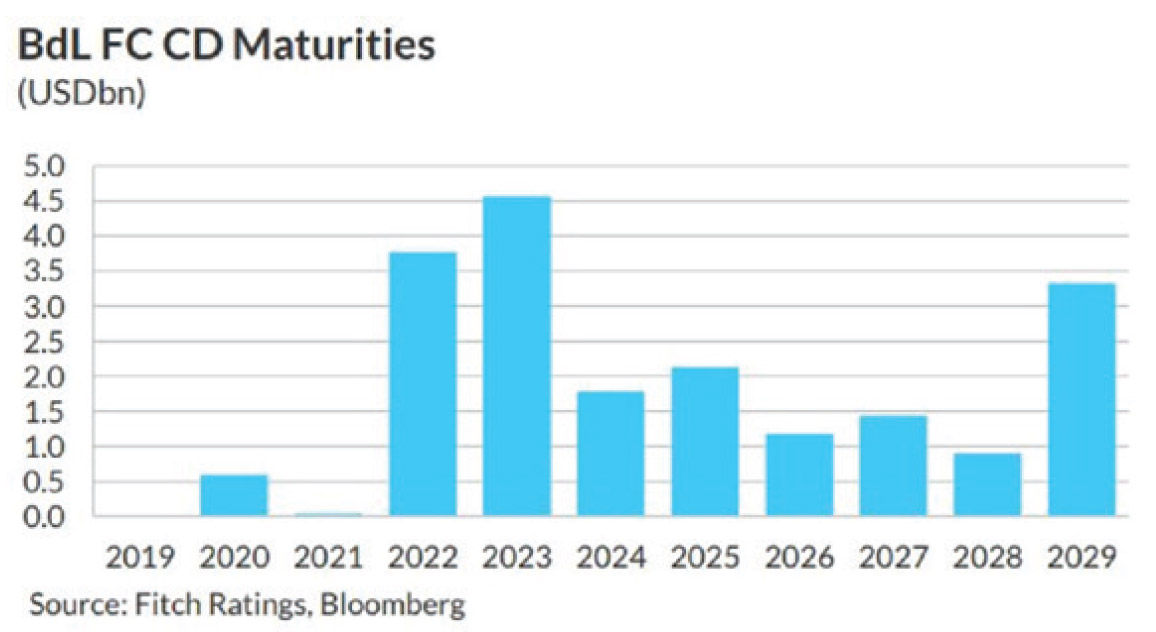

L’implication du secteur bancaire dans ses politiques le conduit à augmenter de manière surdimensionnée son taux d’exposition au secteur public aussi bien par la souscription aux bons du Trésor en LBP et en USD que par l’achat des Certificats de Dépôts de la BDL en USD évaluée par Bloomberg de l’ordre de 52.2 milliards USD qu’il faudrait ajouter a près de 17.5 milliards USD de réserves obligatoires sur leurs dépôts en devises, soit près de 70 milliards pour un total de dépôts en devises qui était de l’ordre de 120 milliards USD.

Reinhardt, Rogoff et Savastano (2003)[3] expliquent que l’intérêt manifesté pour la dette externe des pays émergents est liée à la difficulté d’assurer le financement de leurs déficits par le biais du marché intérieur, ils recourent donc à l’émission d’eurobonds pour obtenir des financements sur les marchés internationaux. Les eurobonds sont généralement à taux d’intérêt plus faible que les taux d’intérêt sur les bons de Trésor en monnaie nationale (vue la différence de la prime de risque) ce qui favorise la réduction du service de la dette de ses pays.

En parallèle, plus le risque de non-remboursement augmente aux yeux des agences internationales de notation (Fitch, Moody’s et Standard & Poor’s), plus la note souveraine accordée aux euro-obligations libanaises se dégradait, exigeant une hausse davantage des taux d’intérêt pour convaincre les futurs créanciers de souscrire aux nouvelles émissions, contribuant à un schéma connu par Ponzi en parallèle avec le maintien de l’effet de cliquet de la dollarisation et le cumul des déficits de la balance des paiements du Liban depuis le déclenchement de la crise en Syrie en 2011 ce qui se traduisait par une sortie nette annuelle de devises du pays limitant les marges de manœuvre de la BDL.

2. Insoutenabilité de la dette publique, schéma Ponzi et «ingénieries financières»:

Depuis 2011, le ratio de la dette publique/PIB est en hausse continue pour dépasser 176% à fin 2019 avec une chute libre du taux de croissance économique de 8% en 2010 à moins de 1% fin 2019. Sachant que les «critères de Maastricht» concernant les finances publiques déterminent les plafonds de 3% pour le déficit public/PIB et de 60% la dette publique/PIB[4]. Sachant que Blanchard (1990)[5] appelle au calcul de l’excèdent primaire nécessaire à la stabilisation du ratio Dette Publique/PIB. La différence entre cet excédent primaire cible et l’excédent primaire réalisé représente l’écart d’ajustement budgétaire.

Blinder et Solow (1973) et Buiter et Tobin [1976][6] ont été les premiers à mettre en évidence qu’un financement par emprunt des déficits budgétaires pouvait rendre l’Etat insolvable à long terme étant donné que l’accroissement courant de la dette publique suscite une augmentation future de la charge des intérêts à payer, qui accroît le déficit budgétaire et exige un accroissement ultérieur de la dette publique… Ils proposent de stériliser la charge de la dette en cas de financement par emprunt par le maintien du gouvernement constante la somme des dépenses publiques et des intérêts à payer. Toutefois, dans un contexte de dette publique élevée et croissante et de ralentissement conjoncturel, tel que le cas du Liban, une telle stérilisation s’avère difficile à appliquer. Une solution alternative proposée consisterait à accommoder une partie des déficits par la politique monétaire. Le degré d’accommodation en question a également des implications en ce qui concerne les propositions monétaristes.

Source: Rapport trimestriel du Ministère des Finances, No. 51, Q 4 2019, http://www.finance.gov.lb/en-us/Finance/PublicDebt/DebtReports/Documents/Debt%20&%20Debt%20Markets%20QIV%202019.pdf

Les articles de Sargent et Wallace (1981) permettent de bien expliquer le cas du Liban mettant en évidence que les propositions monétaristes ne garantissent pas la préservation de l’économie des tensions hyper inflationnistes.

Calvo (1988)[7] montre que l’incitation aux surprises d’inflation s’accroît avec le montant de la dette publique. Dans cette optique, la dette publique peut confronter tout engagement anti-inflationniste à des problèmes de crédibilité; il s’agira d’étudier la crédibilité du policy-mix et non seulement la crédibilité de la politique monétaire.

De leur part, les nouveaux classiques Sargent et Wallace (1981) ont mis en évidence que même si la Banque Centrale contrôle strictement le taux de croissance de la masse monétaire à court terme, un endettement croissant de l’Etat peut provoquer des anticipations de monétisation, donc d’inflation, à plus long terme. Ces anticipations vont alors alimenter les tensions inflationnistes et se traduire par une augmentation et une accélération de l’inflation, ce qui représente une des approches les plus appropriées au cas du Liban dans la période récente, à partir des années quatre-vingt-dix et l’accroissement de l’endettement public durant la période d’après-guerre. D’où l’on conçoit que l’inflation dépend de manière cruciale des apports entre la politique monétaire et la politique budgétaire, et non seulement de la politique monétaire.

2.1. Critères de soutenabilité de la dette publique et du seigneuriage

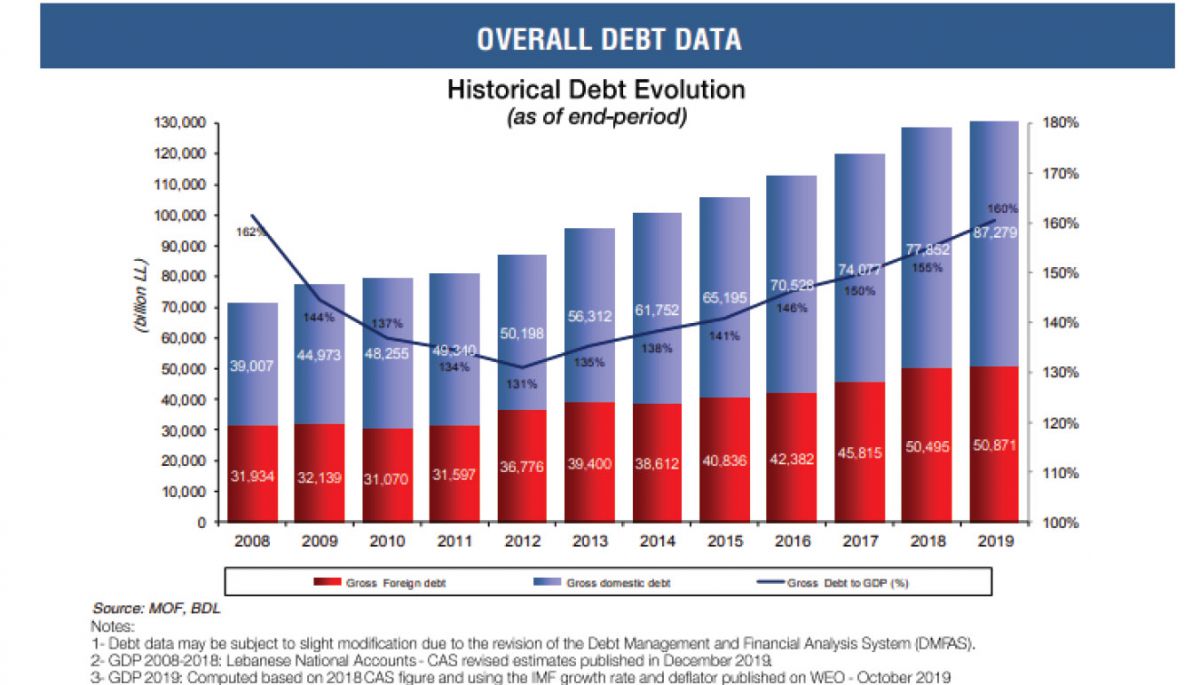

Au Liban la dette externe fait référence à la dette en devises étrangères (euro-obligations) quoique détenue en grande partie par des résidents, notamment la BDL et banques commerciales. De même la dette interne représente au Liban la dette en Bons de Trésor en livre libanaise (mais comme c’est en monnaie nationale, les souscripteurs sont majoritairement résidents quoique rien n’interdit les non-résidents de les acheter). Le graphe ci-dessous montre l’amortissement qui était prévue pour la dette publique (montant principal et intérêts sur la dette) en livre libanaise et en devises étrangères. La période 2020-2024 est la période sur laquelle portera le Plan de Restructuration proposé par le gouvernement pour la restructuration de la dette qui sera développée dans la troisième partie.

Reinhart, Rogoff et Savastano (2003)[8] expliquent que l’intérêt manifesté pour la dette externe des pays émergents est liée à la difficulté d’assurer le financement de leurs déficits par le biais du marché intérieur, ils recourent donc à L’émission d’euro-obligations pour obtenir des financements sur les marchés internationaux. De plus, l’émission d’euro-obligations se fait généralement à taux d’intérêt plus faible que les taux d’intérêt sur les bons de Trésor en monnaie nationale (vue la différence de la prime de risque) ce qui favorise la réduction du service de la dette de ses pays. Le taux d’intérêt sur les obligations émises en dollars américains est généralement inférieur au taux d’intérêt sur les obligations du Trésor en monnaie nationale, vue la prime de risque plus élevée (risque de change supérieur au risque pays). A noter que les pays émergents qui recourent à augmenter leur part de dette en devises pour réduire le coût du service de la dette et assurer des souscripteurs des marchés étrangers, comme le Liban, ne sont pas facilement en mesure d’attirer le dollar, surtout s’ils sont des pays fortement importateurs... Ils devront donc constamment attirer des afflux de devises afin qu’ils puissent régler leurs dettes extérieures en se basant sur le tourisme et l’attrait des capitaux et des investissements étrangers, au moins, de leurs expatriés.

Par conséquent, les agences de notation internationales surveillent souvent le risque de défaut, de sorte que l’évaluation de la notation souveraine des pays et des contrats en euro-obligations prévoient toujours des mesures préventives et une sanction contre ce risque... Bien sûr, plus le risque pouvoir rembourser est élevé, plus la note souveraine accordée par les agences internationales de notation se dégrade, et ceci exige une hausse davantage des taux d’intérêt pour convaincre les futurs créanciers de souscrire aux nouveaux Bons de Trésor et euro-obligations. En d’autres termes, dans le cas libanais, la classification des banques est en baisse, celles-ci étant le principal porteur de ces obligations.

2.2. L’impact de la crise budgétaire souveraine sur le système bancaire

Labye A (2015)[9] souligne qu’un défaut de paiement d’un État peut alors avoir un impact majeur sur la santé financière d’un ou de plusieurs établissements de crédit et générer un risque systémique pouvant déboucher sur une crise du même nom.

Kanga D (2017) montre que les banquiers centraux ont été contraints d’explorer de nouveaux outils de politique monétaire, que l’on qualifie de «politiques monétaires non conventionnelles» en ce qu’elles s’appuient sur une gestion de leur bilan, plutôt que de leurs taux directeurs[10]. Dans le cas du Liban, il s’agit des «ingénieries financières» de la BDL. Ces opérations d’«ingénieries financières» ont impliqué le système bancaire libanais (BDL et banques commerciales) de plus en plus dans le financement de la dette publique même en devises étrangères et dans l’achat croissants de certificats de dépôts de la BDL en USD pour renflouer les réserves en devises étrangères de la BDL afin de poursuivre sa politique d’ancrage du taux de change.

2.3. Les ingénieries Financières et report de l’éclatement de la crise

Suite à l’accumulation des déficits de la balance des paiements et l’augmentation continue du ratio de la dette publique/PIB et de la dégradation de note souveraine des eurobonds libanaises dans un climat d’absence d’instabilité politique et de blocage du travail institutionnel, la BDL a choisi de mener des politiques monétaires non conventionnelles connues au Liban par «Les ingénieries financières». Sachant que la BDL est dotée d’une indépendance vis à vis du pouvoir politique garantie dans ses statuts, selon l’article 13 du Code de la Monnaie et du Crédit, qui est le texte de loi de référence pour la définition et l’application des prérogatives de la BDL. Toutefois, le même Code de la Monnaie et du Crédit confie à la BDL la mission de favoriser la stabilité économique générale (article 70). Par ailleurs, l’article 91 du Code souligne que dans les circonstances exceptionnelles et gravite absolue, si le gouvernement envisage de recourir à un emprunt de la BDL, il informe le gouverneur de la BDL qui étudiera avec le gouvernement les possibilités de substituer à ses concours directs d’autres moyens de financement (recette fiscales, l’émission de bons de Trésor, recours à l’emprunt extérieur… Les ingénieries financières réalisées par la BDL cherchaient à retarder l’éclatement de la crise par leurs résultats pour les différents acteurs.

Les ingénieries financières ont assuré l’augmentation des réserves brutes en devises de la BDL de 35.1 milliards de dollars américains en mai 2016 à 40.6 milliards USD, ce qui augmente sa marge de manœuvre en matière de capacité d’intervention sur le marché de change. Avec l’augmentation de la liquidité en monnaie nationale, ces opérations ont permis d’assurer les besoins de financement du secteur public et du secteur privé grâce à l’augmentation des dépôts de 159 milliards USD fin 2015 à 172 milliards USD fin 2016. Les avoirs des banques commerciales ont augmenté aussi de 182 milliards USD à fin 2015 à 204 milliards USD à fin 2016. L’excès de liquidité en livres libanaises a permis aux banques commerciales d’accroitre leur portefeuille crédits surtout par des prêts subventionnés pour l’achat de logements et pour les crédits subventionnes aux différents secteurs économiques.

Les ingénieries financières ont permis de baisser les taux d’intérêt sur les Bons du Trésor d’échéance 5 ans de 6.74% à 5% et la BDL a également diminue les taux d’intérêt sur les certificats de dépôts de long terme des comptes d’épargne en LBP de 9% à 8.4%. La BDL s’est chargée aussi de promouvoir les Eurobonds du Trésor Public et permet aux banques commerciales d’escompter auprès d’elle des certificats de dépôts en USD à condition de souscrire du même montant aux Bons du Trésor en USD. L’afflux de capitaux résultant de ces opérations a atteint 4.2 milliards USD à fin 2016. Le déficit cumulé de la balance des paiements qui avait atteint 1,7 milliards USD en mai 2016 s’est transformé en un excédent de 1.35 milliards USD à fin 2016.

L’Etat a profité aussi de l’application d’un taux d’impôt de 15% sur les rendements réalisés par les banques commerciales, de l’ordre de 5 milliards USD, donc des recettes fiscales de l’ordre de 8oo millions USD de ces opérations exceptionnelles. La BDL a émis un circulaire exigeant aux banques commerciales d’orienter les rendements réalisés par l’ingénierie financière vers l’augmentation de leurs capitaux propres et d’améliorer les réserves des banques avant l’application de la norme internationale du rapport financier 9 (connu par IFRS 9) de janvier 2018. Cette part de revenus a représenté environ 2,4 milliards de dollars. Pour les 2,6 milliards de dollars restants, certaines banques ont dû créer des produits structurés dans lesquels elles partagent une partie des gains avec leurs clients. Environ la moitié de ces liquidités en LBP est placée sous forme de dépôts à long et moyen terme à la BDL. Le reste a été réparti entre une enveloppe de crédits au secteur privé et un compte spécial détenu par les banques, auprès duquel le gouvernement pourra emprunter à 5 % pour une période de 5 ans, afin de limiter l’excès de liquidité et le risque d’inflation.

3. Dollarisation, Balance des paiements et taux de change:

3.1. Inertie de la Dollarisation

Depuis l’augmentation de la dollarisation à 86% suite à l’hyperinflation de 1987, la dollarisation s’est maintenue au Liban et n’a baissé que légèrement au-dessous de 70% pour raugmenter à plus de 76% aujourd’hui. Jusqu’avant l’éclatement de la crise en 2019, les dépôts en dollars avaient atteint l’ordre de 120 milliards de dollars, soit une fois et demi le PIB du Liban a cette période. Le secteur bancaire détenait des eurobonds de 15 milliards de dollars et gardait près de 70 milliards de dollars auprès de la BDL sous forme de réserves obligatoires sur les dépôts en devises étrangères (15% des dépôts en devises soit près de 18 milliards USD) et certificats de dépôt en dollars (estimes par Bloomberg à 52.8 milliards USD), alors que la BDL portait des eurobonds pour 5,7 milliards de dollars. La dollarisation déclenchée au Liban depuis les années 80 est toujours officieuse et partielle, mais la BDL a créé une chambre de compensation des chèques en dollar et permettait de remplir les Distributeurs Automatiques (ATM) par les deux devises, la LBP et l’USD.

La forte dollarisation a rendu inefficace tout instrument de stabilisation basée sur le contrôle de la Masse Monétaire en LBP et a conduit à adopter la stabilisation basée sur l’ancrage du taux de change par intervention continue de la BDL sur le marché de change nécessitant d’alimenter toujours le poste Réserves en Devises de la BDL pour préserver sa marge d’intervention sur le marché de change. Ceci exigeait d’attirer suffisamment des dollars de l’étranger et de réaliser des excédents de la balance des paiements (ou traditionnellement l’excédent de la balance des capitaux compense le déficit de la balance commerciale dans un pays fortement importateur).

L’irréversibilité de la dollarisation au Liban semble être la conséquence d’une instabilité macroéconomique longue et profonde durant la période antérieure comme le soulignent Sahay et Végh (1995)[11]. Une façon de représenter la réversibilité limitée du phénomène de la dollarisation est d’introduire la notion d’effet de cliquet. Dans cette analyse, le niveau actuel de la dollarisation dépend alors d’un pic, d’un niveau record, atteint dans les années précédentes (Mueller, 1994[12] et Mongardini & Mueller, 2000[13]). Guidotti et Rodriguez (1992)[14], à partir d’un modèle de comportement d’optimisation du portefeuille, définissent une «bande d’inaction» de l’agent économique. Cette bande d’inaction est un différentiel de rendement (différentiel d’inflation ou de taux d’intérêt) où il n’y a pas d’incitation au passage d’une monnaie à l’autre car les gains anticipés de ce passage ne couvrent pas les coûts de conversion. Le différentiel de rendement doit alors être substantiel pour qu’il y ait passage d’une monnaie à l’autre.

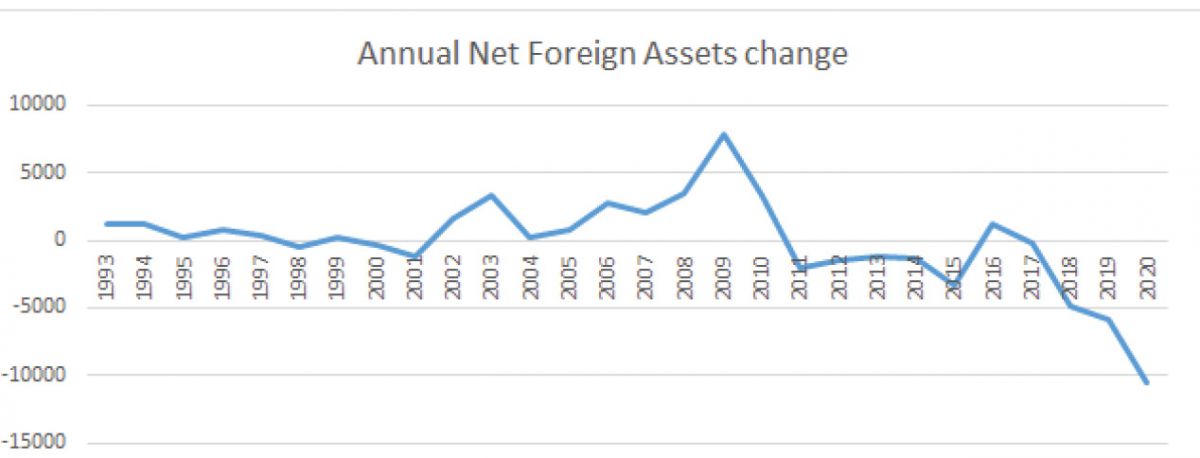

3.2. Evolution de la Balance des paiements et des avoirs en devises

Le déficit de la Balance des paiements a atteint à la fin de 2019 l’ordre de 5851.2 millions USD, alors le déficit cumulé depuis 2011 a atteint 19015.6 millions USD (à l’exception de 2016, durant laquelle le solde est devenu exceptionnellement excédentaire 1237.5 milliards USD en raison des «ingénieries financières» de la BDL).

La baisse de l’attraction des devises et des déficits de la balance des paiements a accru la pression sur le marché des changes qui, depuis 1997, s’est appuyé sur le lien entre le taux de change de la livre libanaise et le dollar américain sur la base de 1507.5 livres pour un dollar.

Kasparian (2020)[15] montre que «tant que la balance des paiements continuait d’avoir une trajectoire ascendante, l’écart de croissance entre les dépôts en devises et les avoirs extérieurs du système bancaire restait mesuré: le rapport dépôts/avoirs extérieurs est ainsi passé de 1,7 fin 1997 à 2,0 fin 2011». Avec le début des retombées de la crise syrienne sur l’économie libanaise, le déficit de la balance des paiements et le taux de dollarisation ont augmenté davantage et les avoirs extérieurs des banques ne sont pas suffisants pour satisfaire les demandes de retrait des dépôts des clients.

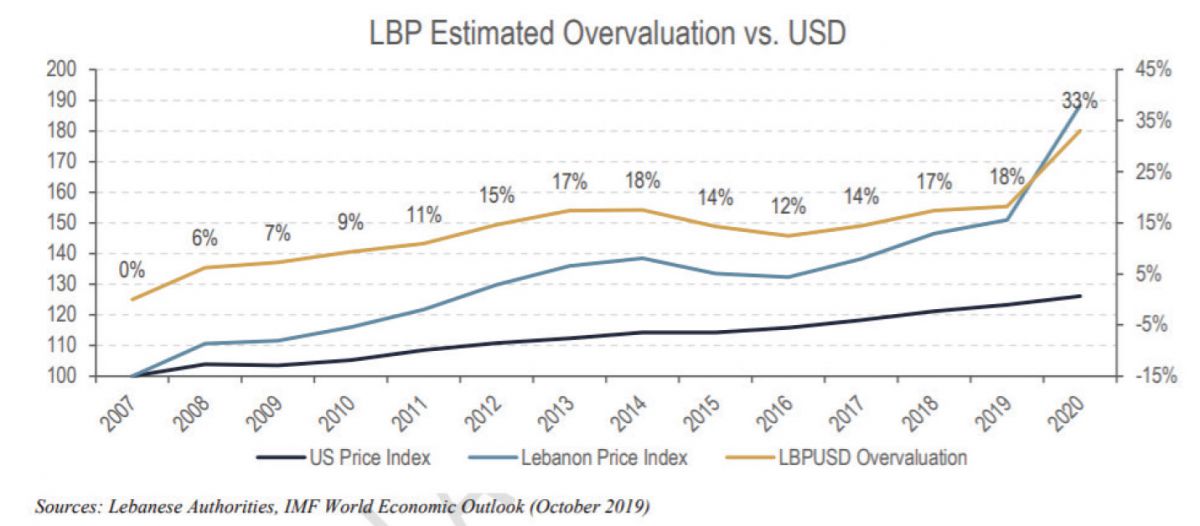

3.3. Chute de l’ancrage du taux de change

La poursuite des défaillances budgétaires, l’insoutenabilité de la dette publique et le cumul des déficits de la balance des paiements amènent à l’éclatement de la crise en septembre 2019 jusqu’à l’annonce du défaut de paiement de la dette libanaises en devises étrangères en avril 2020. Le gouvernement libanais qui a recouru au groupe de conseil financier international Lazard propose un plan de réformes montrant les pertes de la BDL qui dépassent 40 milliards de dollars, soit une grande part du total de ses avoirs extérieurs et près de 100% du PIB du pays. Ces pertes cumulées résultent de la somme des pertes de transactions financières gérées par la BDL (visant à accumuler des réserves de change pour défendre la stabilisation du taux de change et combler le déficit de financement de l’équilibre des autres sources de pertes) et de l’accélération de l’accumulation dans le cadre de l’«ingénierie financière» entamée en 2016.

Le plan de restructuration a montré que l’évaluation complète des pertes (directes et indirectes) subies par les banques libanaises dans leurs portefeuilles d’actifs pourrait atteindre un total de 62,4 milliards de dollars, selon des estimations préliminaires couvrant les actifs en dollars américains et en livres libanaises. La proposition est venue d’abord de radier le capital de 20,8 milliards de dollars, et deuxièmement de couvrir le solde des pertes (soit 62,4 milliards de dollars) grâce à une contribution transitoire exceptionnelle des principaux déposants sous forme de flottant ou d’apport au capital bancaire. En incluant dans la première formule 10% des déposants (qui ont plus de 100 mille dollars ou son équivalent, alors dans la nouvelle formule il est limité à 2% des déposants, c’est-à-dire ceux qui ont plus de 500 mille dollars ou son équivalent). Troisièmement, remédier aux pertes supplémentaires potentielles résultant de la dévaluation et des risques d’«asymétrie des devises». Cela conduira à la réduction progressive du taux de change officiel prévu dans le plan de restructuration pour améliorer la transparence et la liquidité sur le marché des changes, en tenant compte notamment de l’état de la balance des paiements et des réserves de change qui ne permettent plus de maintenir le niveau actuel du taux de change adopté depuis 1997. (Source: Plan de restructuration de la dette publique au Liban, 2020).

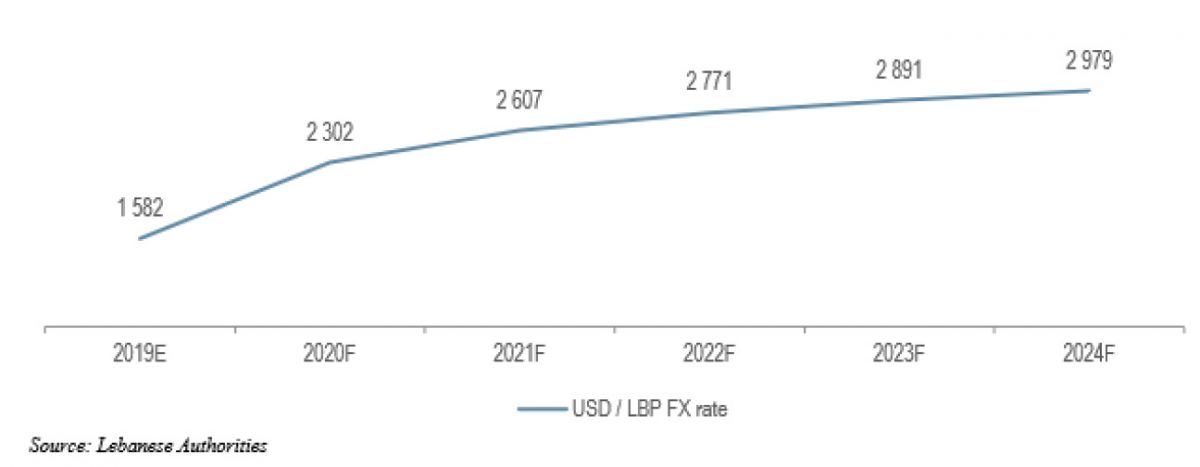

Les études actuelles ont indiqué, selon la méthodologie utilisée dans le plan, la surestimation précédente de la livre libanaise de 30% à 60%[16]. Cette dernière estimation a été calculée comme nécessaire pour combler l’écart de balance des paiements. Étant donné que la restructuration de la dette extérieure devrait contribuer à environ la moitié du déficit de financement extérieur, on estime que l’ajustement initial d’environ 30% du taux de change permettra une réorganisation harmonieuse du taux d’intérêt. Le différentiel d’inflation entraînerait une baisse du taux de change officiel de 50% à 60% d’ici 2024[17].

Le plan de restructuration exprime l’intention de passer progressivement à un système de taux de change plus flexible, d’autant plus que le passage à un taux de change entièrement flottant n’est pas souhaitable tant que l’économie ne se déplace pas complètement vers un nouvel équilibre stable. À condition que la BDL adopte une politique de taux de change garantissant que le taux de change ajustable reflétera le différentiel d’inflation avec les principales devises.

Vu la chute de l’ancrage de LBP au USD, différentes alternatives sont possibles dont la proposition d’adopter le modèle Williamson J. (2000)[18] qui comprend trois éléments clés:

- Le premier consiste à encourager un pays émergent à ancrer sa monnaie à un panier de devises plutôt qu’à une seule devise, ce qui permet de limiter les tensions observés lorsque les taux de change entre les principales monnaies se mettent à évoluer en sens opposé.

- Le deuxième élément consiste à veiller à ce que le taux de change de leur monnaie reste à l’intérieur de «marges de fluctuations» symétriques et relativement larges. La Banque Centrale disposerait ainsi d’une autonomie raisonnable en matière de politique monétaire, à condition que le taux de change soit maintenu à l’intérieur des marges fixées.

- Le troisième élément concerne le choix du point médian de l’intervalle de fluctuation, qui pourrait être ajusté par degrés en fonction du jugement que les autorités porteraient sur les déterminants fondamentaux du taux de change réel: «parité mobile». Alors qu’au Liban, le taux moyen était fixé de manière rigide à USD/LBP=1507.5 depuis 1997.

Au fait, reconnaissant la difficulté pour un pays émergent de défendre une marge étroite, Williamson J. (2000) propose un régime alternatif. Il appelle les arrangements de la Banque Centrale BBC: Baskets (il appuie l’ancrage du taux de change par rapport à un panier de devises plutôt que par rapport à devise en particulier), Band (marge de fluctuation) et Crawl (ramper, glisser). Il recommande aussi que le pays permette si nécessaire au taux de change de fluctuer de manière temporaire à l’extérieur de la bande de fluctuation, de façon à ce que les spéculateurs ne peuvent pas anticiper avec exactitude quand la Banque Centrale décidera d’intervenir.

Une autre alternative consiste au passage au Régime de flottement dirigé bonifié. Ce régime a été proposé par Goldstein (2002)[19] pour les économies émergentes sous le nom de «Régime de flottement bonifié» (ou «managed floating plus»). A la différence de Williamson, qui donne un rôle déterminant au taux de change, Goldstein le rôle déterminant à accorder à l’établissement d’une cible interne d’inflation comme point d’ancrage nominal de la politique monétaire en mettant plus l’accent sur la stabilisation de l’économie nationale qu’au maintien de la parité de change.

Conclusion

L’éclatement de la crise budgétaire et l’annonce du défaut de paiement du Liban de sa dette publique au Liban montre une spécificité intéressante du modèle économique libanais par l’interaction exceptionnelle entre les finances publiques, la banque centrale et le secteur bancaire, ainsi que par la complexité des contraintes de dollarisation, d’ancrage du taux de change avec cumul de déficits de la balance des paiements et un ratio d’endettement public par rapport au PIB parmi les plus élevés au monde. Les banques libanaises sont confrontées pour la première dans l’histoire du Liban à une crise existentielle, bien qu’elles avaient connu et surmonté de graves situations de guerres et d’instabilités et de besoin de financer la reconstruction...

Le Liban étant une économie d’endettement, le secteur bancaire a toujours été et demeure le dynamo de son économie qui se base essentiellement sur leurs crédits pour relancer l’investissement et la croissance et par suite la création d’emplois et l’attrait de capitaux qui équilibrait la balance des paiements malgré le déficit traditionnel de la balance commerciale. L’implication également du secteur bancaire dans Banque Centrale en réserves en devises étrangères pour poursuivre sa politique d’ancrage du taux de change et les pertes subies par la BDL et son incapacité à rembourser les certificats de dépôts achetés d’elle par les banques libanaises exige un sauvetage de l’ensemble du système bancaire (BDL et banques commerciales)... A partir de là, l’éclatement de la crise serait pourrait-il se transformer en une opportunité de réaliser les réformes souhaitées surtout avec le besoin de recourir de nouveau aux pays donateurs pour un nouveau soutien international conditionné par la réalisation de ces réformes.

Bibliographie

- Kokenyne A, Ley J, Veyrune R, “Dedollarization”, IMF Working Paper Monetary and Capital Markets Department, Authorized for distribution by Karl Habermeier August 2010.

- Balino T.J.T, Bennett A. & Borensztein E. «Monetary policy in dollarized economies», International Monetary Fund Occasional Paper, 1999, 171.

- Berg A. & Borensztein E. «The choice of exchange rate regime and monetary target in highly dollarized economies», International Monetary Fund Working Paper, 00/29, February, (2000).

- Balino T.J.T, Bennett A. & Borensztein E., «Monetary policy in dollarized economies», International Monetary Fund Occasional Paper, 1999, 171.

- Banque de France, «La Dette publique», mars 2019.

- Blanchard OJ., «Suggestions for a new set of fiscal indicators», OECD Economics Department, Working Paper, 1990, No 79.

- Blinder et Solow, «Does fiscal policy matter?», Journal of Political Economy, Vol. 81,No. 6, décembre 1973, et Buiter et Tobin 1976, «Long run effects of fiscal and monetary policy on aggregate demand”, in J. Stein (ed.), Monetarism North Holland, 1976, p. 273-309.

- Calvo G, «Servicing the public debt: the role of expectations», American Economic Review, Vol 1978, 1988, p/ 179-194.

- Calvo Guillermo A. et Vegh Carlos A., «Substitution de monnaie dans les pays à forte inflation», Finance et Développement, 30 (1), March 1993, p. 34-37.

- Calvo G.A. 8c VÉGH C.A, «Currency substitution in developing countries», International Monetary Fund Working Paper, 1992, 40.

- Clements B. & Schwartz G., «Currency substitution: The recent experience of Bolivia», International Monetary Fund Working Paper, 1992, 92/65.

- De Nicolô G., Honohan P. & Ize A. «Dollarization of the banking system: Good or bad?», World Bank Policy Research Working Paper, 2003, 3116, August.

- Dempere P. et Quenan C. «Les débats sur la dollarisation: un état des lieux», Caisse des Dépôts et consignations, Recherche risque - pays -marchés émergents, Etude Marché Emergents, No. 02, 3 avril 2000.

- Duchêne G., Goujon M. «La dé-dollarisation: les expériences du Vietnam, de l'Ukraine et de la Roumanie». In: Revue d'études comparatives Est-Ouest, vol. 37, 2006, n°1. Institutions et démocratie: les leçons de quinze années d'économie de la transitionp. 127-163.

- El-Erian M. «Currency substitution in Egypt and the Yemen Arab Republic, a comparative quantitative analysis», International Monetary Fund Staff Papers, 1988, Vol. 35, n° 1, pp. 85-103, March.

- Flood, R.P., Garber, P.M., Collapsing exchange-rate regimes: some linear examples. Journal of International Economics, 1984.17, 1-13.

- Frankel, “Does Trade Cause Growth?” American Economic Review, American Economic Association, 1999.vol. 89(3), p 379-399.

- Gali et Monacelli T Monetary Policy and Exchange Rate Volatility in a Small Open Economy, 2005, http://web.mit.edu/14.461/www/part1/slides7.pdf.

- Goldstein M, “Managed floating plus”, Policy analyses in International Economics, 2002, Washington (D.C.), Institute for International Economics.

- Guide Anne Marie, Hoelschher David, Ize Alain, Marston David and de Nicolo Gianni, “What are specific financial risks of partial dollarization”, IMF, occasional Paper 230, Washighton DC 2004.

- Guidotti RE. & Rodriguez C.A. «Dollarization in Latin America, Gresham's Law in reverse?», International Monetary Fund Staff Papers, 1992, 39, 3, pp. 518-544, September.

- GUILLAUMONT Jeanneney S., «La politique économique en présence de substitution des monnaies», Revue Économique, 1994, vol. 45, n° 3, pp. 349-368, mai Hamilton, J. D. et Flavin, M. A. On the limitations of government borrowing : A framework for empirical testing. American Economic Review, 1986, 76(4):808–19.

- Ize A. 8c Levy-Yeyati E., «Dollarization of financial intermediation: Causes and policy implications», International Monetary Fund Working Paper, 1998/28.

- Jeanne, O., Currency crises: a perspective on recent theoretical developments, 2000. International Finance Section, Department of Economics, Princeton University.

- JONDEAU Eric, «La soutenabilite de la politique budgetaire», Economie et Prevision, 1992, No 104, vol 3, Politique budgetaire, taux d’interet, taux de change, pp 1-17, https://www.persee.fr/docAsPDF/ecop_0249-4744_1992_num_104_3_5291.pdf.

- Kasparian R, «La crise des liquidités actuelle est aussi celle de la dollarisation de l’économie» 2020, https://www.lorientlejour.com/article/1205698/la-crise-des-liquidites-actuelle-est-aussi-celle-de-la-dollarisation-de-leconomie.html.

- KANGA D., Quels sont les enseignements des politiques monétaires non conventionnelles, Revue Française d’Economie, 2017, 2, 32, p 3-36.

- KHALIL Andy, “Why the Peg is the Best Option for Lebanon?”, BLOMINVEST BANK October 6, 2018 Contact Information Research Analyst

- Krugman, P., 1979. A model of balance-of-payments crises. Journal of Money, Credit and Banking, 311-325.

- Labye A «Crédibilité de la Banque Centrale et soutenabilité de la politique budgétaire», Revue d'économie financière, 2015, No 119, vol 3, p 303 à 330.

- Lebanon, Banque du Liban (2019), OVERVIEW OF THE RECENT MONETARY, BANKING, AND FINANCIAL DEVELOPMENTS IN LEBANON, C.

- Lebanese Governement Reform Program, 2020: “Consequently, the public debt increased to unsustainable levels, rising from 131% of GDP in 2012 to an estimate of 176% of GDP at end-2019. With interest payments alone accounting for c. 50% of government revenues in 2019, the fiscal accounts are stretched too thin to pursue productivity enhancing social and infrastructure investment”.

- Melvin M. «The dollarization of Latin America as a market-enforced monetary reform: Evidence and implications», Economie Development and Cultural Change, 1988, Vol. 36, n° 3, pp. 543-558, April.

- Mongardini J. & Mueller J. «Ratchet effects in currency substitution: An application to the Kyrgyz Republic», International Monetary Fund Staff Paper, 2000, Vol. 47, n° 2, pp. 218-237.

- MONTALIEU Th «Quelle stratégie de change dans les économies en développement?», Mondes en développement, 2005, No 130, Vol 2, p 7-14, https://www.cairn.info/revue-mondes-en-developpement-2005-2-page-7.htm.

- Mueller J., «Dollarization in Lebanon», International Monetary Fund Working Paper, 1994/129, October.

- Obstfeld, M., 1986. Rational and Self-fulfilling Balance-of-Payments Crises. American economic review 76, 72-81.

- Obstfeld M. and Rogoff K S. “The Mirage of Fixed Exchange Rates”, 1995, NBER Working Paper No. w5191, Available at SSRN: https://ssrn.com/abstract=225254.

- Ortiz G. «Currency substitution in Mexico: The dollarization problem», Journal of Money, Credit and Banking, 1983, 15, May, pp. 174-185.

- RAMIREZ ROJAS C.L. «Currency substitution in Argentina, Mexico and Uruguay», International Monetary Fund Staff Paper, 1985, Vol. 32, n° 4, pp. 629- 667.

- Reinhart, C., Rogoff, K. et Savastano, M. «Debt intolerance», 2003, IMF, Brookings papers on economic activity.

- Rogers J.H., «The currency substitution hypothesis and relative money demand in Mexico and Canada», Journal of Money, Credit and Banking, 1992, Vol. 24, n° 3, pp. 300-318, August.

- SAHAY R. & VÉGH C., «Dollarization in transition economies: Evidence and policy implications», International Monetary Fund Working Paper, 19595/96, September.

- Sargent T., Wallace N. «Some unpleasant monetarist arithmetics», Federal Resrve Bank on Minneapolis Quarterly Reviews, No 5, 1981, p. 1-17.

- Selçuk R, «Currency substitution in Turkey», Applied Economics, 1994, 26, pp. 509-518.

- Williamson J., “Exchange rate regimes for emerging markets: reviving the intermediate option”, 2000, Washington (D.C.), Institute for International Economics.

[1]- Lebanon, Banque du Liban OVERVIEW OF THE RECENT MONETARY, BANKING, AND FINANCIAL DEVELOPMENTS IN LEBANON, (2019), https://bdl.gov.lb/pages/index/1/119/Monetary-Overview.html.

[2]- Lebanese Governement Reform Program, “ Consequently, the public debt increased to unsustainable levels, rising from 131% of GDP in 2012 to an estimate of 176% of GDP at end-2019. With interest payments alone accounting for c. 50% of government revenues in 2019, the fiscal accounts are stretched too thin to pursue productivity enhancing social and infrastructure investment”, 2020.

[3]- Reinhart, C., Rogoff, K. et Savastano, M. « Debt intolerance », IMF, Brookings papers on economic activity, [2003].

[4]- Banque de France, « La Dette publique », mars 2019.

[5]- Blanchard OJ. Suggestions for a new set of fiscal indicators, OECD Economics Department, [1990], Working Paper, No 79.

[6]- Blinder et Solow, « Does fiscal policy matter?”, Journal of Political Economy, Vol. 81,No. 6, décembre 1973, et Buiter et Tobin [1976], «Long run effects of fiscal and monetary policy on aggregate demand”, in J. Stein (ed.), Monetarism North Holland, 1976, p. 273-309.

[7]- Calvo G, “Servicing the public debt: the role of expectations”, American Economic Review, Vol 1978, 1988, p. 179-194.

[8]- Reinhart, C., Rogoff, K. et Savastano, M., « Debt intolerance », IMF, Brookings papers on economic activity,[2003].

[9]- Labye A « Crédibilité de la Banque Centrale et soutenabilité de la politique budgétaire », Revue d’économie financière, [2015], No 119, vol 3, p 303 à 330.

[10]- KANGA D., Quels sont les enseignements des politiques monétaires non conventionnelles, Revue Française d’Economie, [2017] 2, 32, p 3-36.

[11]- SAHAY R. & VÉGH C. « Dollarization in transition economies: Evidence and policy implications », International Monetary Fund Working Paper, [1995], 95/96, September.

[12]- Mueller J. «Dollarization in Lebanon», International Monetary Fund Working Paper, [1994], 94/129, October.

[13]- Mongardini J. & Mueller J. «Ratchet effects in currency substitution: An application to the Kyrgyz Republic», International Monetary Fund Staff Paper, [2000], Vol. 47, n° 2, pp. 218-237.

[14]- Guidotti RE. & Rodriguez C.A. «Dollarization in Latin America, Gresham’s Law in reverse?», International Monetary Fund Staff Papers, [1992], 39, 3, pp. 518-544, September.

[15]- Kasparian R «La crise des liquidités actuelle est aussi celle de la dollarisation de l’économie», [2020], https://www.lorientlejour.com/article/1205698/la-crise-des-liquidites-actuelle-est-aussi-celle-de-la-dollarisation-de-leconomie.html.

[16]- Khalil Andy, BlomInvest Report, Why the Peg is the Best Option for Lebanon? BLOMINVEST BANK October 6, 2018 Contact Information Research Analyst: Andy Khalil.

[17]- Lebanese Government Reform Program, 2020.

[18]- Williamson J., “Exchange rate regimes for emerging markets: reviving the intermediate option”, 2000, Washington (D.C.), Institute for International Economics.

[19]- Goldstein M, “Managed floating plus”, Policy analyses in International Economics, 2002, Washington (D.C.), Institute for International Economics.

محددات الأزمة الاقتصادية الحالية في لبنان

منذ تشرين الأول 2019، شهد لبنان أزمة عملة غير مسبوقة في تاريخه بعد تدهور حاد في مختلف مؤشرات الاقتصاد الكلي، أخطر بكثيرٍ من أزمة الثمانينيات (التي رافقت فترة الحرب اللبنانية). وقد أعلن لبنان، الذي كان يحتل قبل الأزمة المرتبة الثالثة عالميًا من حيث نسبة الدين العام/الناتج المحلي الإجمالي في آذار 2020، عن التخلف عن سداد دينه العام الذي يحمله بشكلٍ أساسي نظامه المصرفي. وانعكس عجز السداد بعد تفاقم الأزمة المالية على الاستقرار النقدي وفقدان الثقة في القطاع المصرفي وتدهور سعر الصرف. وإذا كانت البلاد قد شهدت تحسنًا واضحًا في جميع مؤشرات الاقتصاد الكلي بين العامَين 2006 و2011، فقد انقلب الوضع تمامًا منذ العام 2011 (فترة اندلاع الحرب في سوريا وفقدان الاستقرار السياسي والمؤسساتي في لبنان).

وأدت ثلاثة عوامل دورًا حاسمًا في التدهور العام للوضع: انغماس الجهاز المصرفي في تمويل الدين العام ودولرة أكثر من ثلثه (أوروبوند) وتدهور التصنيف السيادي للبلاد، ثبات الدولرة غير الرسمية والجزئية على مستويات مرتفعة حتى طيلة فترة تثبيت سعر الصرف التي كان يفترض أن تزيد الثقة بالعملة الوطنية، وقد جعلت الدولرة المرتفعة أي السياسة النقدية المبنية على إدارة السيولة بالليرة اللبنانية غير فعالة ودفعت المصرف المركزي نحو تثبيت سعر الصرف، إلا أن مصرف لبنان تمسك طيلة 22 عامًا بالتثبيت الصارم لسعر صرف الدولار الأميركي/الليرة اللبنانية عند 1507.5 بغض النظر عن تطور جميع مؤشرات الاقتصاد الكلي ، ولا سيما تراكم العجز في ميزان المدفوعات.

قراءة عناصر الأزمة الاقتصادية تتطلب التعمق في العوامل الرئيسية للأزمة المالية-النقدية-المصرفية. بدءًا بتطور عجوزات الميزانية العامة التي أدت إلى عدم استدامة الدين العام، ومشاركة النظام المصرفي في تمويله لا سيما مؤخرًا من خلال السياسات النقدية غير التقليدية التي أُطلق عليها في لبنان تسمية "الهندسة المالية"، والقيود المستمرة للدولرة المرتفعة، وتدهور وضع ميزان المدفوعات ونضوب احتياطيات المصرف المركزي من الاحتياطي بالعملات الأجنبية وانهيار نظام تثبيت سعر صرف الليرة اللبنانية مقابل الدولار الذي كان سائدًا منذ العام 1997.